本周,

美元指数进一步扩大涨势,创2002年5月下旬以来新高至112.347,目前上涨2.18%至112.059。美联储如期连续第三次加息75个基点。且其他多国央行也同样大幅加息。瑞士央行如期加息75个基点,结束持续8年的负利率政策;英国央行如期加息50个基点,全球经济衰退预期强化,美元避险地位得到巩固,非美货币普遍进一步走弱。

但唯独例外的是日元,日本政府和日本央行进入市场买入日元换取美元,进行了自1998年6月以来的首次外汇干预,

美元兑日元自1998年8月中旬以来高位145.895回落,累计波动逾550点,目前微跌0.08%至142.854。

美联储:无条件抗通胀

美联储本周连续第三次加息75个基点,主席杰罗姆鲍威尔表示,降低通胀是他们的“首要关注点”。“没有人知道这一过程是否会导致经济衰退,或者如果导致衰退会有多严重。软着陆前景可能会降低,以至于政策需要更具限制性,或者持续更长时间。”

美联储还预计,政策利率将以更快的速度上升至高于预期的水平,哪怕不惜经济放缓或失业率上升。美联储官员更新后的预期中值是,利率到年底升至4.4%,比6月份的预测高100个基点;到2023年底甚至更高,达到4.6%。

Nuveen全球固定收益首席投资官Anders Persson表示:“鲍威尔正在划清界限,并仍然极度致力于对抗通胀,目前并不担心对经济的负面效应。市场面临更大的波动,将不得不重新适应这一现实。”

美联储正在兑现承诺,制定路线图:经济让位于货币政策。就美联储已经发出的信息来看,他们将继续加息,以使利率进入限制性区域,

美元指数尚未见顶。

日本24年来首次外汇干预

日本政府和日本央行进入市场买入日元换取美元,进行了自1998年6月以来的首次外汇干预。由于日本央行已排除近期加息可能,货币干预是日本为阻止日元大幅下跌而保留的最有力、也是最后手段。但日本方面此举只是权宜之计,不足以给疲软的日元带来长期缓解。

国际事务副财务大臣神田正人告诉记者:“我们(在外汇市场)采取了果断行动。”当被问及这是否意味着干预时,他的回答是肯定的。财务大臣铃木俊一拒绝透露当局购买日元的具体耗资以及其他国家是否同意此举。

伦敦Equiti Capital首席宏观经济学家Stuart Cole表示:“鉴于过去几周我们多次听到日本准备干预汇市,市场预计会在某个时候进行。但货币干预很少成功,我预计今天的举措只会暂时缓解(日元跌势)。”

Etoro驻伦敦全球市场策略师Ben Laidler表示:“近25年来首次日本货币干预是捍卫日元迈出的重要一步,但最终注定要失败。只要美联储保持激进鹰派的前置加息,任何日元干预都可能只会减缓而不是阻止日元下滑。”

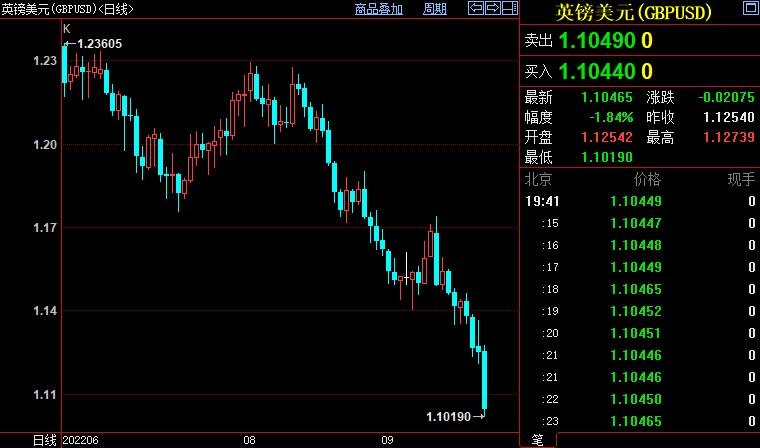

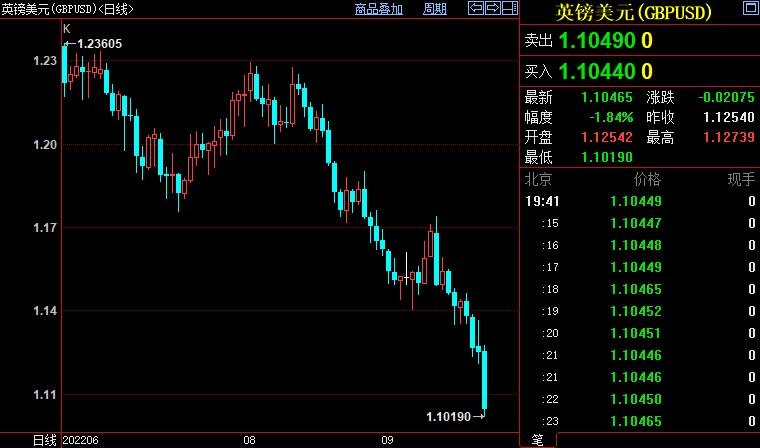

英国央行投票分歧

英镑兑美元大跌2.96%至1.1087,盘中创上世纪80年代中期以来新低至1.1073。英国央行如期加息50个基点,但9名委员中3人支持加息75个基点,另有1人支持仅加息25个基点。投票分歧无助于让市场相信,英国央行决心大力收紧政策。

华尔街日报评英国央行利率决议:英国央行连续第七次上调基准利率,但没有加快加息步伐,这是该行自上世纪90年代末以来最长的加息周期。在英国央行货币政策委员会的9名成员中,5人投票赞成加息50个基点,3人投票赞成加息75个基点,另外1人投票赞成加息25个基点。不同的观点凸显了英国央行官员面临的相互矛盾的担忧和相互矛盾的经济信号,但这种情况在英国尤为明显。

英国央行预测,英国将从今年第四季度开始进入经济衰退。预计2022年和2023年,实际家庭税后收入将大幅下降,而消费增长将转为负增长。所有指标都显示,近期通胀非常高,预计未来几个月通胀率将超过10%,10月份通胀率有望在略低于11%的水平达到峰值,能源价格保障增加了中期通胀压力。

华尔街日报还称:英国央行官员之所以选择加息50个基点,是因为政府最近采取了限制能源价格飙升的措施,预计这些措施将有助于缓解推动英国通胀的最大因素之一。

能源价格飙升和营商成本大幅上涨已将通胀推高至10%附近,是2%通胀目标的近五倍。英国通胀处于1980年代初以来的最高水平。除了已经宣布的措施外,人们预计政府将全面减税,普通家庭平均能源费用限制在2500英镑,并为企业提供类似的支持。

而随着制造业和服务业在9月份下滑,英国经济前景依然严峻。英国债务管理局(DMO)宣布今年将把国债发行额增加到1939亿英镑,比原计划多出600亿英镑。英国国债收益率飙升也未能提振英镑,加上强势美元,英镑可能会延续目前的下跌趋势。

欧洲通胀与美国有本质不同

欧元兑美元大跌2.61%至0.9751,本周创2002年10月28日以来新低至0.9736。欧洲央行效仿美联储,在本月加息75个基点后,虽然他们同意需要采取进一步行动来控制创纪录的通胀,但随着能源成本飙升使欧洲走向衰退,对于前置加息是否合适存在一些分歧。

欧洲央行行长拉加德本周表示,未来几个月借贷成本将进一步上升,“我们在货币政策正常化的道路上采取了重大步骤,我们预计在接下来的几次会议上将进一步加息。”

拉加德重申,欧洲央行将在逐次会议的基础上做出决定,任何行动都将取决于即将公布的经济数据。“利率最终稳定在哪里,以及我们采取的步骤的规模,将取决于我们进行时通胀前景如何演变。”拉加德强调,欧洲没有经历美国那样的需求导向型通胀,工资价格螺旋式上升的风险到目前为止是可控的。

瑞士结束负利率

美元兑瑞郎本周大涨1.69%至0.9804。瑞士央行如期加息75个基点,政策利率从-0.25%升至0.50%,结束持续8年的负利率政策,但瑞士央行下调经济增速预测。

瑞士央行预计2022年瑞士经济增长约为2.0%,而6月份的预测为2.5%左右。并预计2022年通货膨胀率为3.0%(之前预测为2.8%),预计2024年通货膨胀率为1.7%(之前预测为1.6%),预计2023年通胀率为2.4%(之前预测为1.9%)。

但瑞士央行大幅加息,加上因本周末意大利大选而导致的经济衰退担忧和欧洲政治风险上升导致的避险情绪上升,可能成为短期利好瑞郎的催化剂。

事实上,瑞郎历来有吸引为规避欧元区衰退或政治不确定性风险而出逃的资金。考虑到即将出现的黯淡宏观形势、意大利选举带来的风险以及乌克兰战争导致的地缘政治不确定性,未来几周瑞郎买需可能会回暖。

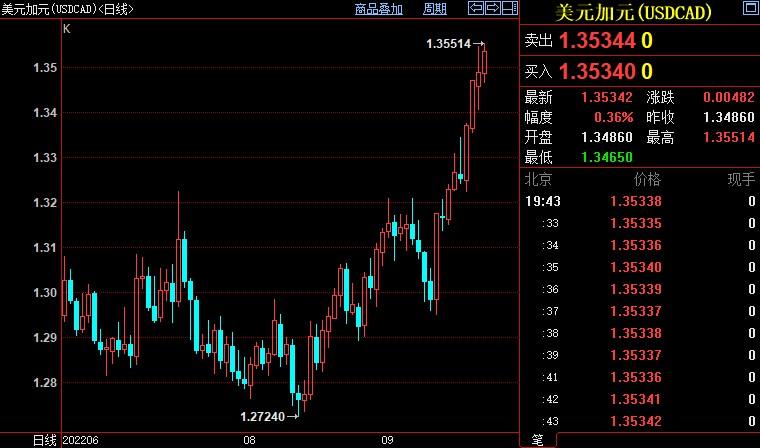

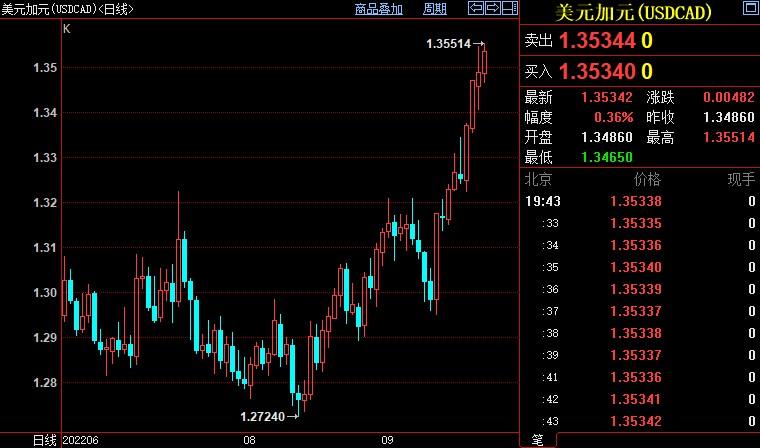

加拿大通胀连续两个月大跌

美元兑加元大涨2.10%至1.3543,创2020年7月20日以来新高至1.3550。加拿大8月份通胀年率从7月份的7.6%大幅下降至7.0%,连续第二个月大幅走低。由于家庭偿债率可能创下历史新高,若通胀见顶坐实,可能限制加拿大央行激进加息。

道明证券分析师:“支持最近两次重大扩张的债务方已经结束,随着加拿大利率得以上调,家庭部门目前存在宏观失衡,加元将需要充当其中的减压阀。我们预计到年底家庭偿债率将创历史新高,这应该会阻止加央行跟上美联储的步伐。我们对美联储终端利率的预期远高于4%。我们相信加央行已经接近他们的目标。我们预计加拿大债务问题和上调利率将在第四季度对经济数据构成多米诺骨牌效应。目前加元不存在利好。加元是我们所有货币分析当中排名最差的货币,几乎所有宏观驱动因素都倾向于看跌。”

标题:外汇周评:官方果断出手干预,日元力阻强势美元重压

地址:gtmd.cn/article/118.html

![]() 2022-10-06 05:51:56

2022-10-06 05:51:56

![]() 2022-10-06 05:51:56

2022-10-06 05:51:56