汇通财经APP讯——周一(12月5日)亚洲时段,

现货黄金震荡上涨,一度刷新近五个月高点至1807.83美元/盎司附近,虽然上周五(12月2日)美国非农数据表现强劲,

美元指数一度大幅反弹,金价也一度回调至1780关口附近,但金价很快收到逢低买盘支撑,因为市场认为非农数据无法阻止美联储放缓加息步伐,美联储官员也重申了放缓加息步伐的观点,

美元指数上周五仍收跌于近三个半月低点附近。周一亚市盘初,

美元指数延续跌势,一度创6月29日以来新低至104.18,继续给金价提供上涨动能。

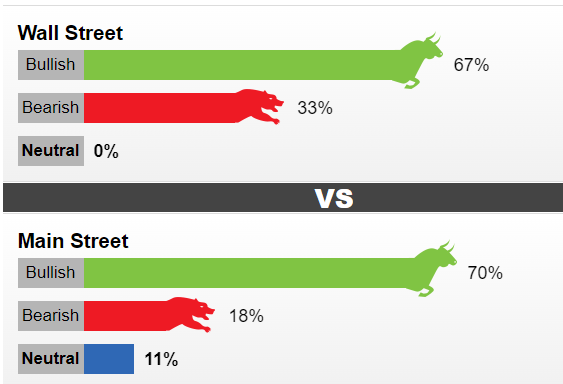

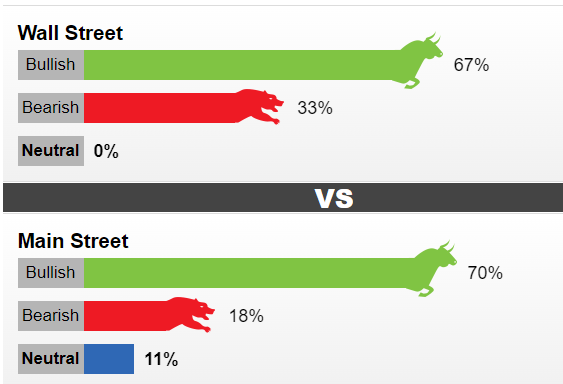

调查显示,将近七成的分析师和散户倾向于看涨黄金后市。

本交易日需要关注美国11月ISM非制造业PMI数据,市场预期会弱于10月份表现,略微偏向利多金价。地缘局势方面,欧盟成员国上周五就对俄海运原油出口设置价格上限达成协议,七国集团和澳大利亚跟进,俄警告此举将危害能源安全。这也给金价提供避险支撑。

需要提醒的是,黄金ETF持仓在过去两个交易日都小幅下降,全球最大的黄金ETF——SPDR上周五减少1.15吨,至905.49吨,仍为近两年半低位,暗示机构和中长线投资者对黄金后市仍持谨慎态度。

美国新增就业岗位超预期且薪资增长加速,但料不影响联储放慢加息

美国上周五公布数据显示,11月非农就业岗位增加26.3万个,超过预估的增加20万个;平均时薪环比上涨0.6%,同比上涨5.1%,表明雇主们摆脱了对经济衰退风险日益增长的担忧,但这可能不会阻止美联储从本月开始放缓加息步伐的计划。数据的一些细节有些疲软,经济学家认为这可能标志着劳动力市场将会显现疲态。家庭就业人口连续第二个月减少。大约18.6万人退出劳动力市场,使失业率保持在3.7%不变。

报告发布后,与美联储政策利率挂钩的期货交易商缩减了对美联储将很快放缓激进加息的押注。市场预计美联储在12月中将政策利率仅提高50个基点至4.25%-4.5%区间的几率大于50%,报告发布前为77%。

美元应声跳涨0.8%,一度涨至105.60附近,但受到美联储官员鸽派讲话的影响,收盘仍下跌0.2%,收报104.49。周一亚市盘初,

美元指数延续跌势,一度创一度创6月29日以来新低至104.18,下方进一步支撑在6月27日低点106.67附近。

美联储埃文斯认为加息步伐将放缓,但利率峰值将“略高于”9月时的预测

美联储埃文斯认为加息步伐将放缓,但利率峰值将“略高于”9月时的预测芝加哥联邦储备银行主席埃文斯上周五表示,美联储可能需要将借款成本提高到一个比9月份预测的“略高”的峰值。

埃文斯在芝加哥的一个活动上说,“我们可能将不得不有一个略高的联邦基金利率峰值,即使我们可能会放缓”加息的步伐,从最近几次会议的每次加息75个基点降下来。

西方对俄油限价,俄警告此举将危害能源安全

七国集团和澳大利亚12月3日宣布,将与欧盟一同对俄罗斯海运出口的原油设置每桶60美元的价格上限,最快于12月5日生效。

欧盟轮值主席国捷克2日在社交媒体上发文说,欧盟成员国当天就对俄海运原油出口设置价格上限达成协议。协议正式生效后,如果俄出口原油价格超过每桶60美元,将禁止欧盟企业为俄原油运输提供保险、金融等服务。

七国集团和澳大利亚同一天发表声明,决定与欧盟一同对俄原油设置价格上限。声明称,此举旨在"防止俄罗斯从乌克兰危机中获利","降低乌克兰危机的负面经济影响"。

欧盟委员会主席冯德莱恩说,欧盟就对俄原油限价达成一致,加之七国集团和其他国家协同行动,将大幅减少俄能源出口收入,也有助于稳定全球能源价格。

但俄罗斯方面对此表示不会接受,并警告此举将危害欧盟能源安全。

据外媒报道,俄罗斯总统新闻秘书德米特里·佩斯科夫表示,俄罗斯"不会接受这一上限",将对此进行快速评估,然后作出回应。

俄国家杜马(议会下院)国际事务委员会主席列昂尼德·斯卢茨基警告,欧盟对俄出口原油设置价格上限将危害欧盟自身能源安全。

俄方此前表示,将不会向对俄石油实施限价的国家供应石油和石油产品。俄罗斯副总理亚历山大·诺瓦克10月接受俄媒体采访时说,俄方不会向任何准备对其采取限价措施的国家供应原油,无论对方开出什么价格,因为"(限价)这种做法是在干预市场机制"。

俄罗斯是世界主要产油国,欧洲一直高度依赖俄罗斯原油出口。根据市场研究机构凯投宏观相关报告,欧盟进口原油中约30%来自俄罗斯。乌克兰危机升级以来,随着西方对俄罗斯制裁升级,欧洲能源价格持续高涨。

后市前瞻

上周,18位华尔街分析师参与了Kitco的黄金调查。在受访者中,有12位分析师(67%)看好近期金价的表现,有6位分析师(33%)看空本周金价。在本周的调查中没有分析师持中性立场。

与此同时,在一项面对散户的在线投票中,共有1018人参与了投票。在这些受访者中,有715人(70%)预计金价本周会上涨,有188人(18%)预计金价将下跌,另有115人(11%)表示短期内持中性态度。

Forexlive.com外汇策略主管Adam Button说,黄金也受益于积极的季节性因素,假日前需求回升。“从12月的第一天开始,黄金购买的季节性趋势就开始了。鉴于美联储的倾向和美元的下滑,黄金的前景变得明朗。”

Forexlive.com外汇策略主管Adam Button说,黄金也受益于积极的季节性因素,假日前需求回升。“从12月的第一天开始,黄金购买的季节性趋势就开始了。鉴于美联储的倾向和美元的下滑,黄金的前景变得明朗。”Barchart高级市场分析师Darin Newsom表示,未来一周金价可能迎来令人兴奋的一周,因为目前的涨势可能被视为技术面突破顶部。不过,他补充称,动能显然位于看涨一侧。

他说,“考虑到每周的随机数据还没有明显上升到80%的超买水平之上,黄金看起来有时间和空间在未来一周走高。然而,有趣的是,它的目标价格区间在1807.20美元到1861.20美元之间。”

不过,Adrian Day Asset Management总裁Adrian Day说,尽管他仍长期看好黄金,但他确实认为金价未来一周会下跌。“我们可能会看到美国最新就业报告后跌势有所延续,该报告显示新增就业人数高于预期,同时一周的大幅上涨之后也会出现自然回调。但在那之后会出现复苏,因为越来越多的市场参与者开始意识到,美联储(以及其他央行,尤其是欧洲央行和英国央行)在不引发严重衰退的情况下,根本无法实现通胀目标。即将到来的经济衰退的迹象正在聚集。”

Bannockburn Global Forex董事总经理Marc Chandler表示,市场对鲍威尔所谓的鸽派立场过于乐观,因此他看空金价。11月就业报告中的工资上涨表明,美联储仍需应对日益严重的通胀问题。黄金可能会拒绝200日移动均线上方的假突破。在本月中旬FOMC会议之前,我将关注1765美元或1750美元附近支撑”。

整体来看,美联储将放缓加息步伐的预期将持续影响市场情绪,美元短线仍偏向弱势,金价则偏向继续震荡走高,尤其是对1780附近关键位置进行回踩确认后,技术面看向信号进一步增强,如果有效顶破8月份高点1807.72附近阻力,则有望进一步涨向6月份下旬的密集成交区1830上方,甚至是6月份高点1678附近。

整体来看,美联储将放缓加息步伐的预期将持续影响市场情绪,美元短线仍偏向弱势,金价则偏向继续震荡走高,尤其是对1780附近关键位置进行回踩确认后,技术面看向信号进一步增强,如果有效顶破8月份高点1807.72附近阻力,则有望进一步涨向6月份下旬的密集成交区1830上方,甚至是6月份高点1678附近。北京时间09:50,

现货黄金现报1807.54美元/盎司。

标题:黄金交易提醒:放缓加息步伐预期令美元“跌跌不休”,看涨情绪爆棚金价创近五个月新高

地址:gtmd.cn/article/1079.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02