汇通财经APP讯——股指期货:资金入市意愿加强,外资大幅净买入125亿元

【今日涨跌】四大期指全线收涨。IH2301收盘价为2705.6,收涨1.99%;IF2301收盘价为3974.4,收涨2.04%;IC2301收盘价为6019.4,收涨1.13%;IM2301收盘价为6490.4,收涨1.32%。

【市场表现】今日市场高开高走,资金入市意愿较强。元旦假期过后至今的3个交易日,市场风险偏好明显提升,即使盘中有回调,也能看到资金拉升的力量,但并无明显的主线板块出现,周二是新能源电子到周三是房地产再到今天是消费。市场逾3000只个股收涨,成交额再上一台阶,今日增量589.94亿元至8428.99亿元,北上资金大幅净买入124.92亿元。

【基本面】第一,经济端方面,12月PMI数据出炉,制造业和非制造业PMI均不及预期下降,制造业PMI录得47%,为2009年以来新低,连续第三个月处于衰退区间,疫情放开后的感染冲击使得经济依旧偏差。另一方面,随着第一波感染高峰过去,加上春节临近,居民消费以及出行预期有所增强,对于改善市场情绪和预期或有一定提振。第二,政策端方面,2022年底两大重要会议已经结束,目前来看政策端依旧不温不火,很难对市场形成趋势性刺激,目前还是要看农历春节后经济活动恢复所带来的景气预期的改善。第三,市场方面,情绪出现转好,板块间的轮动加快,量能稳步回升,短期市场有望偏强运行。

观点及建议:从目前来看,市场表现偏强,注意下方缺口的回补。从市场风格来看,板块轮动加快,品种间套利建议暂时观望。

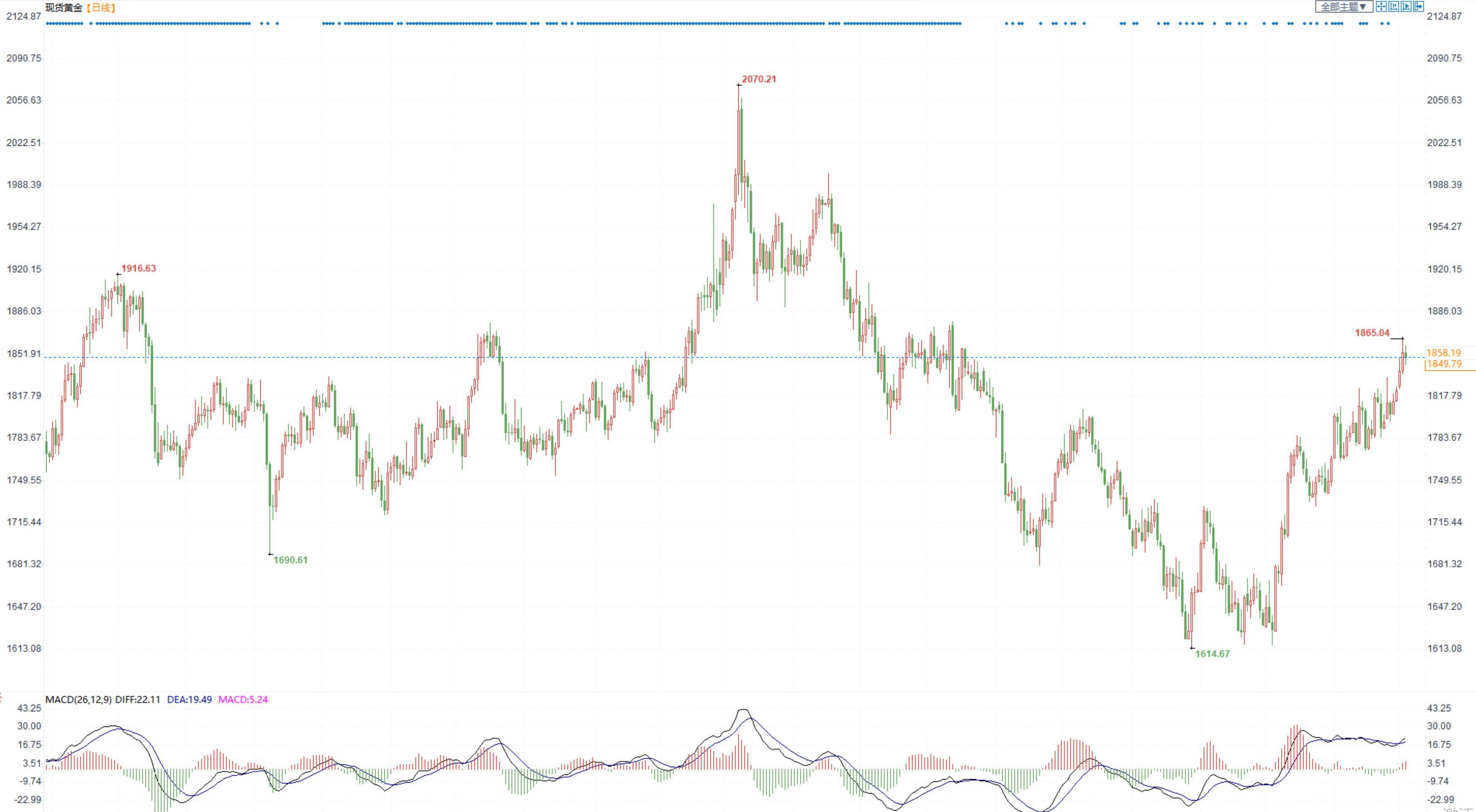

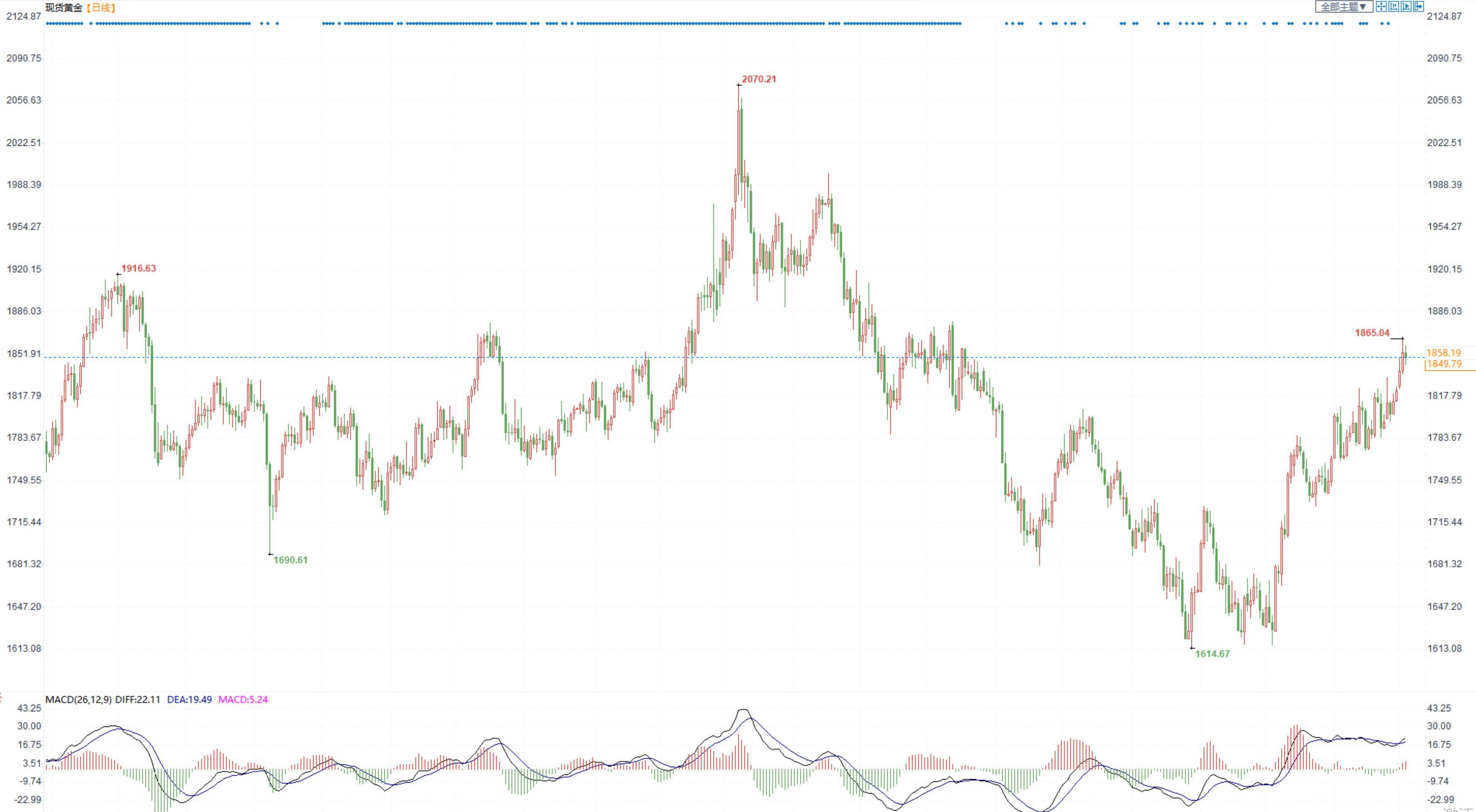

贵金属:美国制造业PMI再度落入50下方,经济衰退预期支撑金价

【今日行情】金银全线收跌。AU2304收盘价为412.50,收跌0.03%;AG2302收盘价为5210收跌2.82%。

美元指数在104附近窄幅震荡,整体中枢震荡下移,对金银支撑为主。十年期美债收益率走弱至3.7%附近,对中期金银趋势性压制减弱。

【投资需求】在ETF持仓方面,1月4日全球最大黄金ETF—SPDR持仓减少0.87吨,全球最大白银ETF—SLV持仓减少37.41吨至14465.06吨。

【基本面】美联储12月议息会议纪要显示,与会者确认需要放缓加息步伐,但没有流露出2023年要降息的想法,给市场希望转向泼了冷水。同时,与会者还担心市场过于乐观,未来加息后利率达成的水平将比投资者预料的高。整体看下来,放缓加息利好金银中期趋势,但美联储对加息终点的强调对于中期上方空间存有限制。美国12月ISM制造业PMI录得48.4,为2020年5月以来新低,这是美国制造业活动连续第二个月收缩。愈演愈烈的经济衰退预期是金银下方的另一大支撑。若美国经济在2023年无法软着陆,那么即使2023年不降息,降息的预期也会带给市场较大的驱动。

观点及建议:中期底部明朗。短期,沪金偏强运行,沪银受工业属性的拖累表现相对偏弱,关注周五晚间非农数据的公布。从基本面来看,近期基本面的变动不至于推动黄金如此强势的表现,主要还是市场对于经济衰退的预期和2023年降息的预期带动了情绪。因此,注意持仓,不建议太过激进。

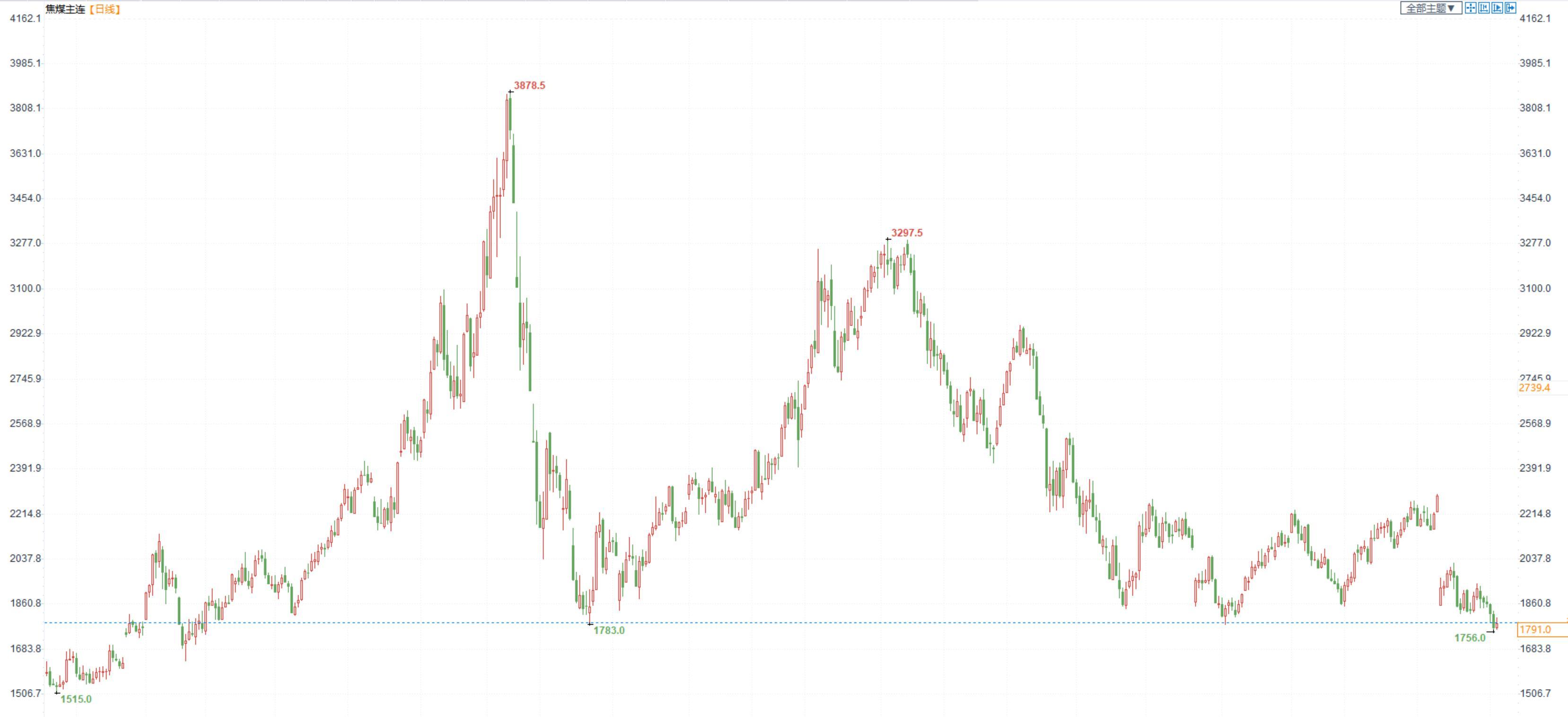

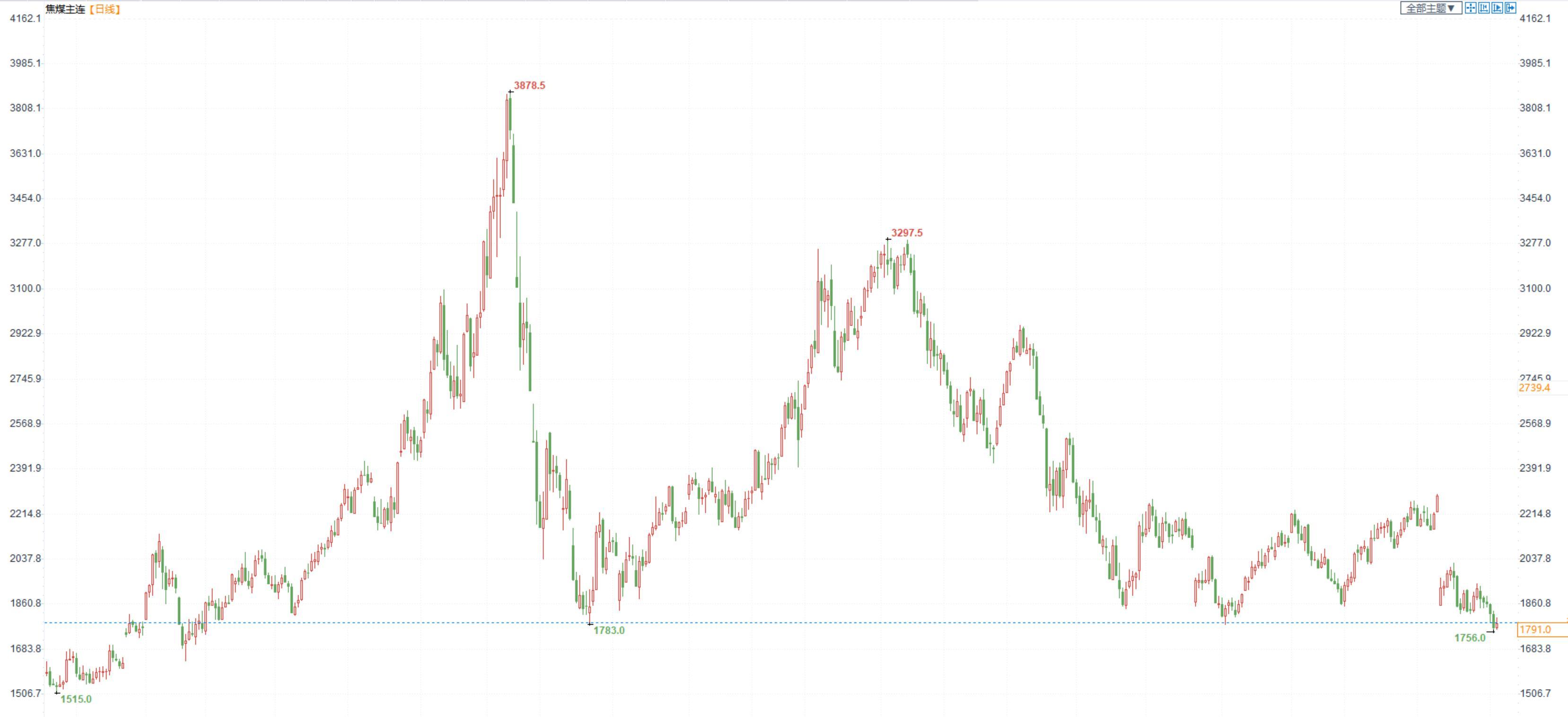

炼焦煤:供给与库存均高于预期,价格承压运行

价格:今日05合约收于1791,山西中硫主焦仓单成本2175元/吨。盘面大幅下跌,市场悲观情绪开始蔓延。

下游:焦炭仍有降价预期,下游焦企及中间商采购积极性继续下滑,现货成交走弱,部分矿点新签订单不佳,煤价小幅下调,不过多数煤矿受制于产地供应紧张,报价暂未调整,焦煤市场整体呈现稳中偏弱的局面。

进口蒙煤:甘其毛都口岸通关量大幅下滑,昨日通关仅660车,口岸市场交投氛围转淡,蒙五价格继续下跌,目前蒙5原煤价格降至1530元/吨左右。

进口蒙煤情况:蒙古国大塔矿上调第一季度坑口价格,其中蒙5原煤一季度基准价格较2022年四季度上调2.18美金/吨至115.83美元/吨,且取消了量价优惠政策,据汾渭调研了解,部分贸易商已经完成合同签订。此外,蒙古矿方希望2月1日开始执行边境价格,但由于中国买方反对,预计短期内较难实现,新签合同的执行方式仍延续坑口拉运。

观点及建议:首先下游焦炭开启降价周期,炼焦煤没有上涨空间;其次,近期对进口炼焦煤不论是蒙煤还是澳煤消息不断,投资者该阶段主要以持续关注和控制风险为主;再次,在本该非常紧张的季节性供应收紧阶段,样本点洗煤厂开工率没有下降反而上行处于同比高位,且洗煤厂库存持续增加至高位,炼焦煤该阶段向上驱动消失,承压运行。

螺纹钢:供需下滑幅度均扩大,库存逐渐向贸易商转移

价格:螺纹钢2305合约在前两日走弱后,今天整体震荡运行,市场情绪相对交织。收盘价4017元/吨,小幅收跌0.69%。上海中天现货价4110元/吨,环比下降10元/吨。

供应端:本周螺纹钢产量为247.75万吨,环比减少23.88万吨。较前几周而言,本周螺纹钢供应下滑幅度明显增大。最近高炉、电炉开工率均有所下滑,其中电炉降幅相对明显。随着春节将近,部分短流程钢厂或准备提前放假,冬季检修也陆续启动,预计未来供应继续偏弱运行。

需求端:目前处于螺纹钢需求淡季,实际需求继续转弱。本周表观需求量212.07万吨,环比减少34.61万吨,表需下滑速度再次加快。虽然最近现货价格高位暂稳,但实际成交相对清淡。周三全国建材成交量在9.29万吨,环比减17.8%。

库存端:本周社库累库幅度明显扩大,社库436.56万吨,环比增加46.7万吨。同时,厂库维持小幅去库状态,厂库168.11万吨,环比减少11.02万吨。在终端需求持续弱势,实际成交明显下滑的情况下,厂库继续低位去库,社库出现明显累积,可见螺纹钢货源逐渐从钢厂向贸易商手中转移,冬储正在逐渐进行。

总结:基本面来看,供需双减的幅度较上周进一步扩大,而社库累库,厂库去库一定程度意味着冬储逐渐开启。短期螺纹钢虽出现回调,但不应过分看空。未来关注实际冬储的力度和供应缩减的幅度。

观点与建议:焦炭一轮提降后,成本支撑出现小幅松动。但强预期仍难证伪,冬储政策价和现实供应偏紧依旧对价格有所支撑。目前贸易商冬储逐渐开启。短期波动较大,依旧震荡思路对待,谨慎操作。

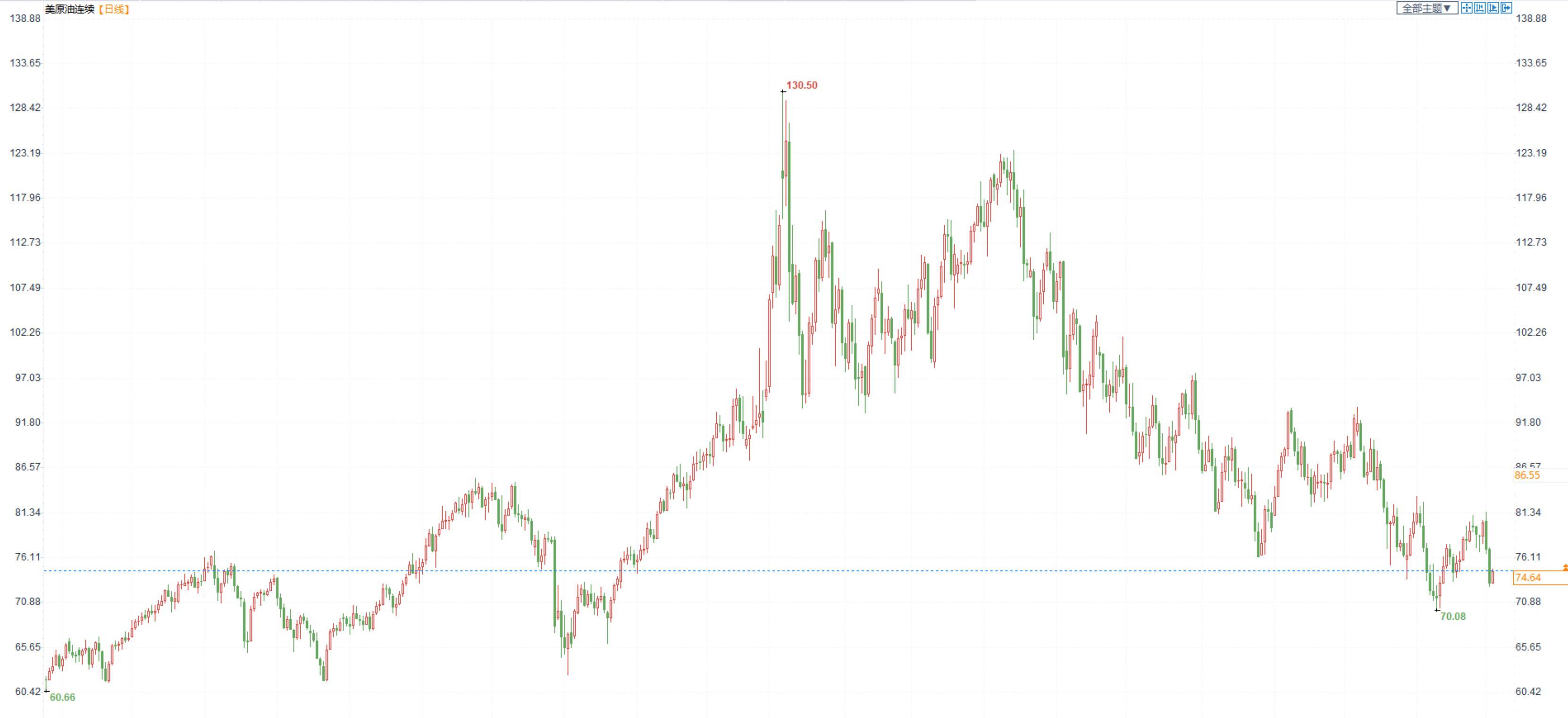

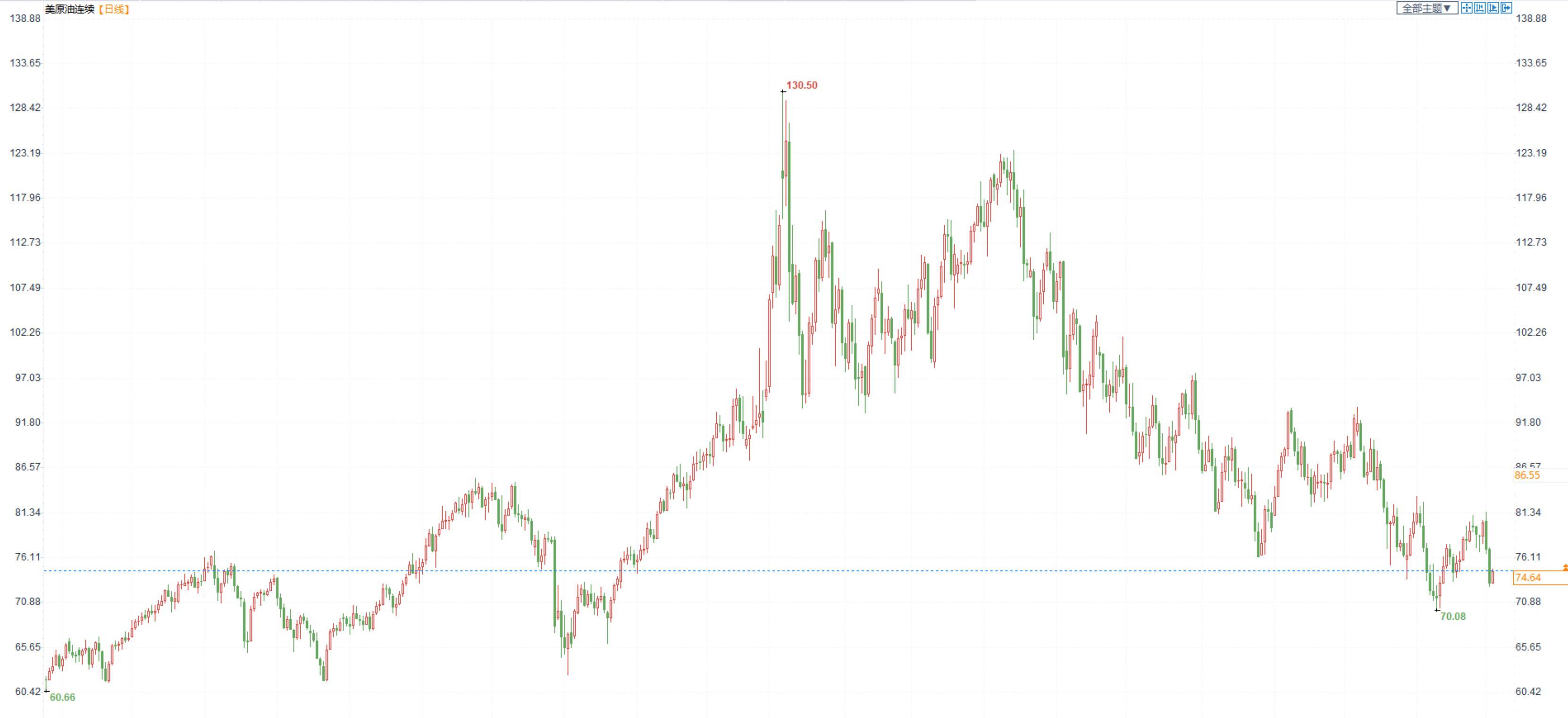

原油:需求端疲软,原油震荡下跌

期货市场,布油在78美元附近震荡整理,跌破80美元整数关口。国内SC2302合约大幅收跌,跌幅超3%,收盘价524.1。

宏观方面:上周美国初请失业金人数有所增加,且此前一周领取失业金的总人数达到了2月以来的最高水平。中国2022年12月财新制造业PMI为49,低于11月0.4个百分点,降至近三个月来最低,连续第五个月处于收缩区间。生产指数、新订单指数、新出口订单指数和供应商配送时间指数均降至5月以来最低。

供应:IEA预测明年一季度俄罗斯原因供应或下降14%。欧佩克原油产量12月小幅增加,因尼日利亚为打击石油盗窃行为部分扭转了长期的产量下滑局面。根据一项调查,欧佩克日产量增加了15万桶,几乎全部来自于尼日利亚。欧佩克12月总产量为2914万桶/日。但是,即使12月的增产使尼日利亚日产量增加到135万桶,该国的产量仍然只有十年前的一半。

需求:EIA报告对明年的全球需求增速预测减少了16万桶/日。IEA对明年需求预测提高了约30万桶。国内疫情政策调整,需求逐渐恢复。最新EIA报告显示美国汽油需求依旧有韧性。

库存:截至12月30日,API原油库存增加330万桶,汽油库存上升117万桶,馏分油库存下降242万桶。截至12月23日,EIA原油库存增加71.8万桶,汽油下降311万桶,精炼油上升133万桶。美国汽油库存降幅超记录,需求端依旧强劲。

观点及建议:目前原油的运行主逻辑依旧是供应端的扰动和需求端疲软共同作用,供应端关注俄罗斯产量情况,需求端国内虽然疫情政策有所调整,但公布的数据显示国内复苏比较乏力,且随着美元的走强,大宗商品价格受到压制,短期原油价格震荡偏弱运行。

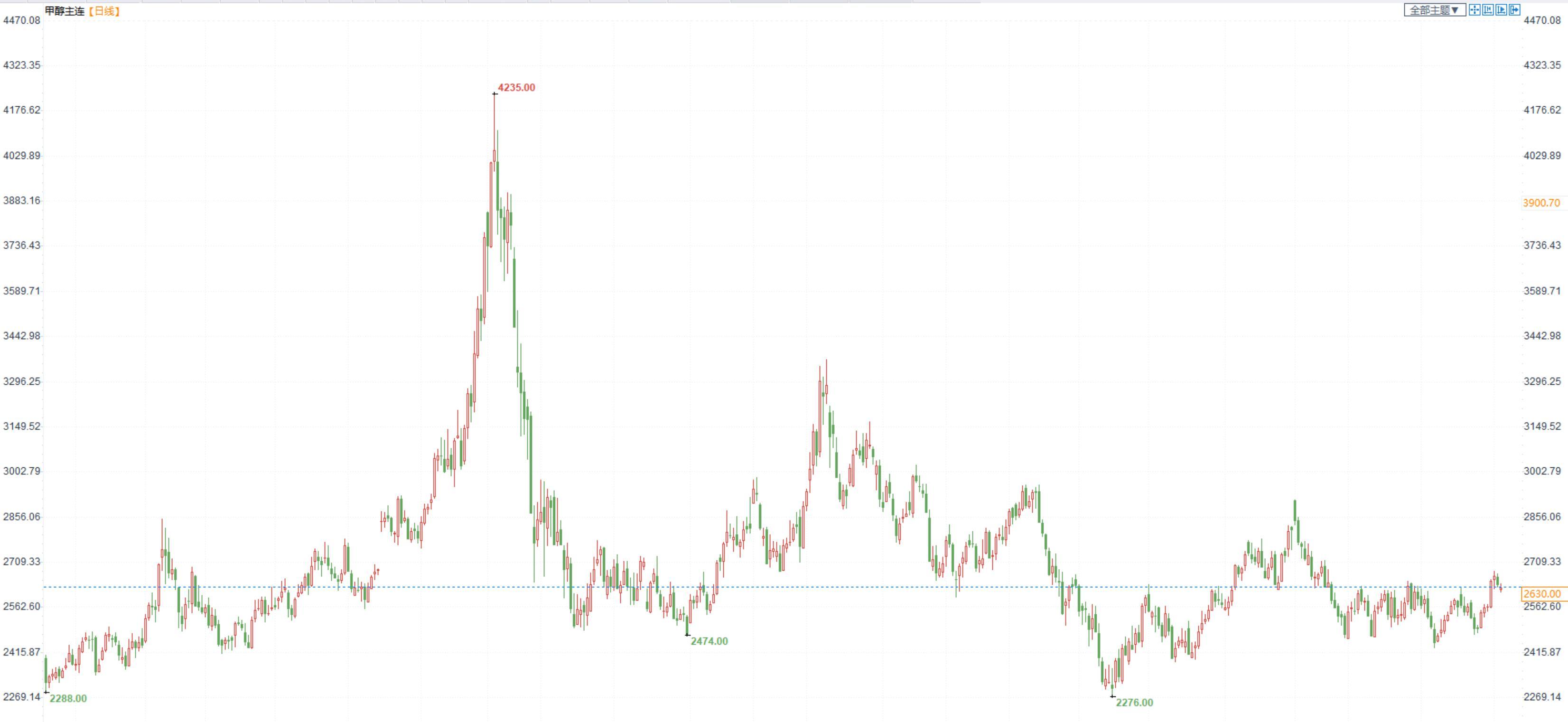

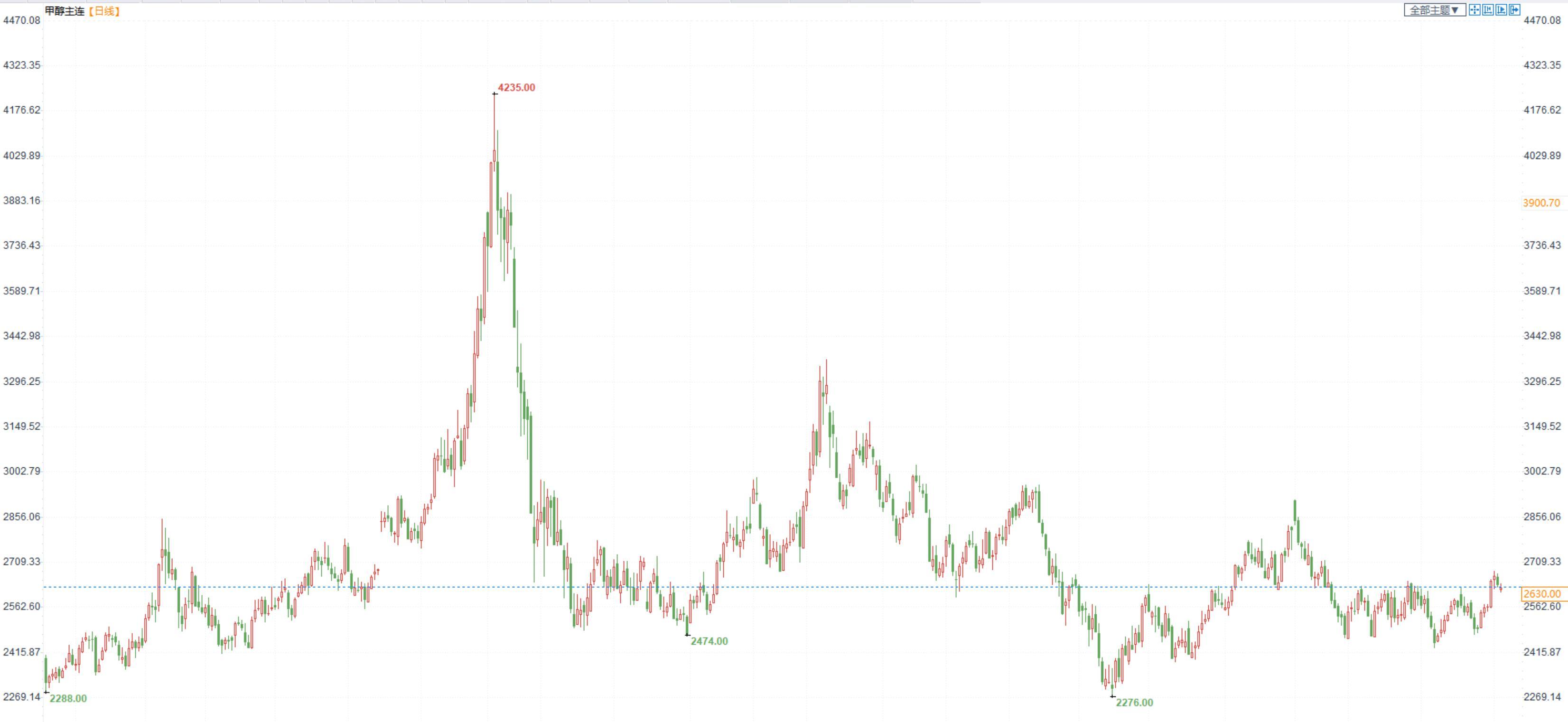

甲醇: 基本面变动不大,甲醇跟随原料震荡偏弱

期货市场,甲醇2305合约小幅收跌,收盘价2611。现货端,港口库存低,目前现货依旧强势于期货。

供应端:甲醇装置产能利用率环比上周小幅波动。海外装置逐渐恢复,关注今年伊朗装置的开工动态和新增装置情况。

需求端:国内甲醇制烯烃装置产能利用率较上周小幅提升。周内华东地区部分MTO装置负荷小幅提升,其他装置均维持前期水平生产。传统需求表现没有亮点,拉动有限,维持前期水平。近期关注MTO装置的变动情况。

库存:甲醇港口库存窄幅波动,进口船货抵港速度尚可,港口卸货速度略有好转,华东提货维持略低水平,华南港口库存宽幅累库。

观点及建议:目前甲醇主要受宏观和市场情绪的影响,黑色系近期跌幅明显,甲醇自身基本面没有太大矛盾,跟随原料端走弱。短期我们预计甲醇偏弱为主,关注近期库存变动情况。

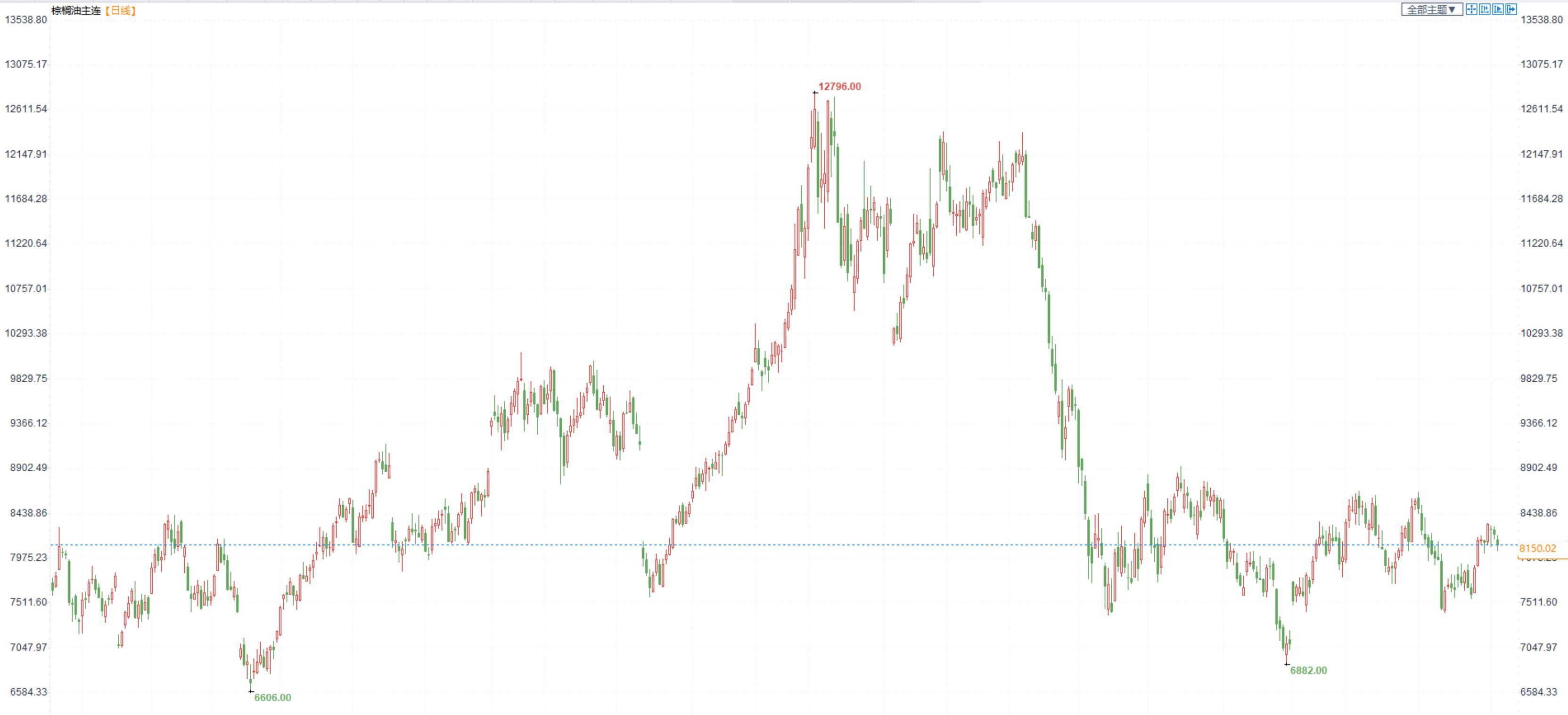

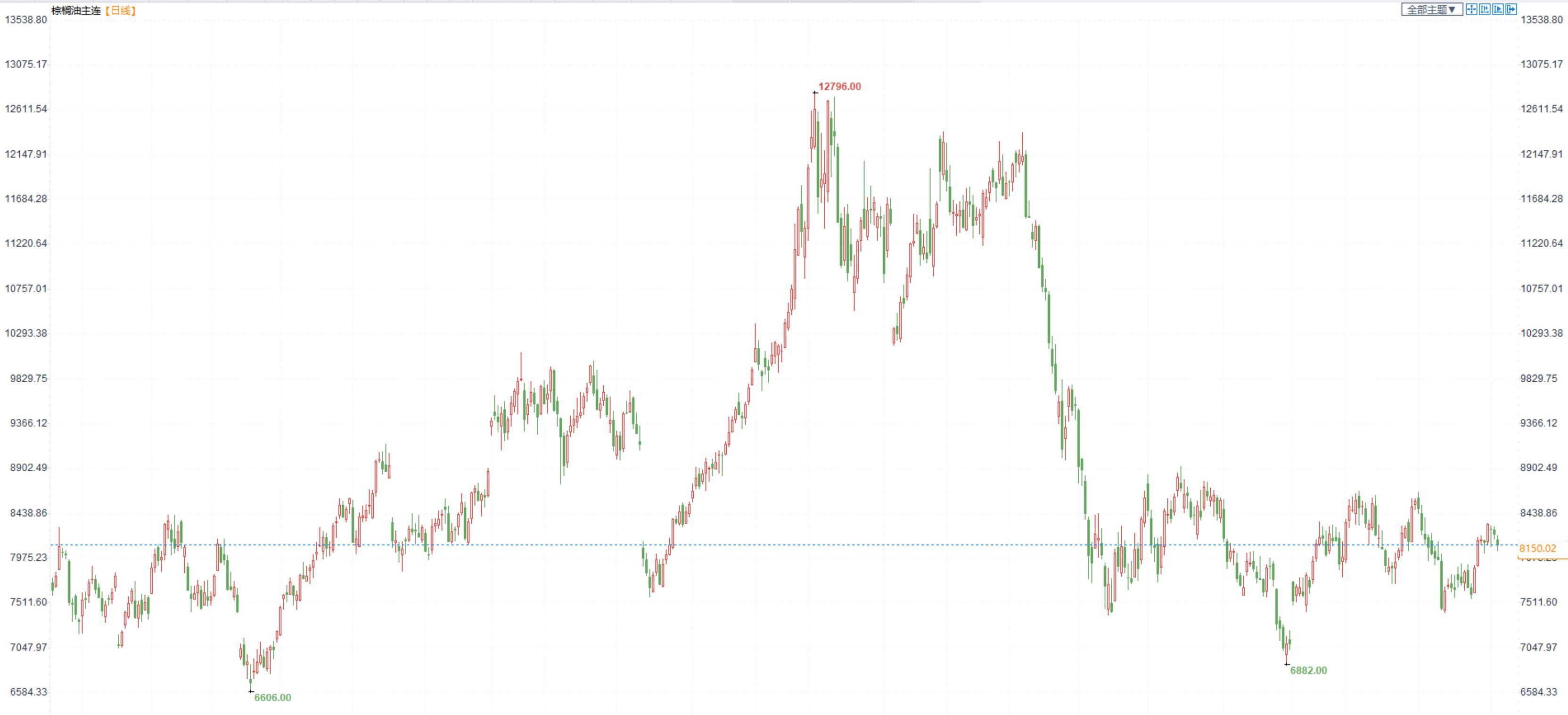

棕榈油:原油走弱叠加马棕出口下降,棕油结束反弹

棕榈油2305合约日内跌1.41%,收盘8120元/吨;广州市场棕榈油7920元/吨。

最新消息:1.据船运调查机构ITS数据显示,马来西亚1月1—5日棕榈油出口量为71100吨,较去年12月同期出口的223757吨减少68.22%。其中,毛棕榈油出口量为19000吨,占总出口量的26.7%;出口至欧盟28700吨。

2.据马来西亚棕榈油协会(MPOA)发布的数据,马来西亚12月1-31日棕榈油产量预估减4.42%,其中马来半岛减5.46%,马来东部减少2.86%,沙巴减3.97%,沙捞越增0.72%。

供应:由于最近的雨季和季节性因素影响,棕榈油产量预估下降。

国际消息:欧盟新法案阻止进口与森林砍伐有关的商品,欧盟棕榈油在生物柴油和食品中的份额将大幅下降;印尼B35生物柴油计划对棕榈油形成一定支撑;原油国际原油期货走低,拖累油脂。

国内情况:国内棕榈油库存压力较大,压制盘面价格,且冬季棕油消费较为平淡,提振不足;但是短期内豆、菜油库存偏低,支撑油脂价格;国内各城市当前人员流动增加,后续市场或进一步复苏,以及对明年消费好转的预期,仍然对油脂价格构成支撑。

总结:棕榈油自身基本面提振有限,但国务院宣布后续将不对入境进行核酸检测,市场预期中国需求或进一步复苏,油脂板块整体得到提振。但由于自身利好有限,棕油持续向上驱动不足,或维持宽幅震荡运行。

观点及建议:基本面有明显提振前,棕油持续向上动力不足,宽幅震荡思路对待为宜。

豆粕:原料价格小幅回落,供应压力增加下豆粕继续回落

豆粕2305合约日内跌1.52%,收盘价3831元/吨,现货张家港43%蛋白豆粕4590元/吨

最新消息:国际原油期货走低,大宗商品需求存在不确定性。

产地原料端:阿根廷本周天气再度面临干旱,天气扰动仍存,美豆价格小幅回落但依然维持高位。

国内供应:国内油厂持续开机,大豆压榨量增加,豆粕供应增加,库存继续累库,供应压力逐渐加大。

需求端:年底生猪大幅出栏,且节后豆粕进入消费淡季,需求缺乏进一步提振。

总结:国内供应端紧缺问题逐渐改善,但由于成本端存在供给担忧,豆粕依然维持高位运行;不过需求后市缺乏提振,豆粕或逐渐走弱。

观点及建议:国内供应紧张情绪逐渐缓解,但短期南美天气扰动仍存,美豆高位支撑市场,建议短期高位震荡思路对待,关注逢高看空机会。

标题:三立期货:股指表现偏强,金银等待非农,原油震荡下跌(20230105收评)

地址:gtmd.cn/article/1518.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02