汇通财经APP讯——美元以守势开启4月最后一周的交易,之后在银行业疑虑、美国债务上限僵局、经济放缓担忧以及主要央行利率预期等多种因素的交织影响下,呈现出震荡走势。

美元指数可能连续第二周收涨,尽管对美联储可能很快结束激进加息周期的期望升温。

日本央行如期决定维持货币政策不变,但修改了其对未来政策路径的指引,删除了关于需要防范新冠疫情风险以及将利率保持在“当前或更低水平”的内容,并决定对其货币政策进行一次“广泛的”检视。

交易员在等待5月的多家央行会议,以寻找线索判断多年来最积极的全球货币政策紧缩行动何时停止。投资者最关心的是下周的美联储会议,外界普遍预计政策制定者将再加息25个基点,不过关注焦点将是美联储对未来利率路径的指引。市场同样预计欧洲央行在下周召开会议时将加息25个基点,并有一定的可能加息50个基点。鉴于澳洲第一季度通胀率从33年高点回落且核心通胀率低于预测,澳洲联储下周恢复加息的可能性下降。

美联储加息预期支撑美元

美元指数周中一度跌至近两周低点101关口,随后震荡走高,目前上涨约0.3%,运行在102关口附近。数据表明,美国通胀仍具有黏性,强化了对下周美联储会议加息25个基点的预期。

本周公布的数据显示,美国第一季度经济增长放缓幅度超过预期。美国商务部公布,第一季国内生产总值(GDP)环比年率初值为增长1.1%,低于去年第四季的增长2.6%,也不及调查预估的增长2.0%。

但投资者更关注GDP报告中的季度通胀数字。美联储最为关注的指标——核心个人消费支出(PCE)物价指数——继上一季度增长4.4%之后,又跃升了4.9%。数据还显示,美国最近一周初请失业金人数下降,表明劳动力市场持续紧俏,而劳动力市场是通胀的主要驱动力。

法国兴业银行的分析师表示:“人们普遍预计美联储将在下周再次加息,由于通胀黏性依然存在,我们预计美联储在今年剩余时间内将保持按兵不动,(下半年)政策转向的希望将落空。”

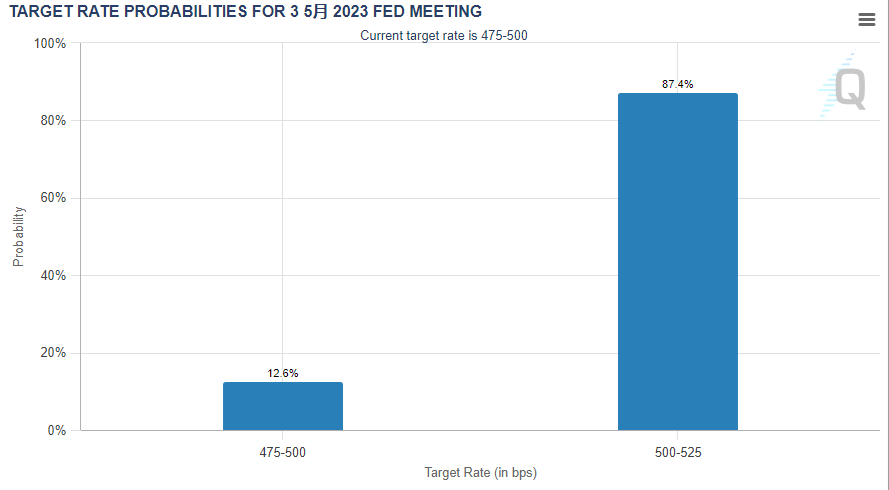

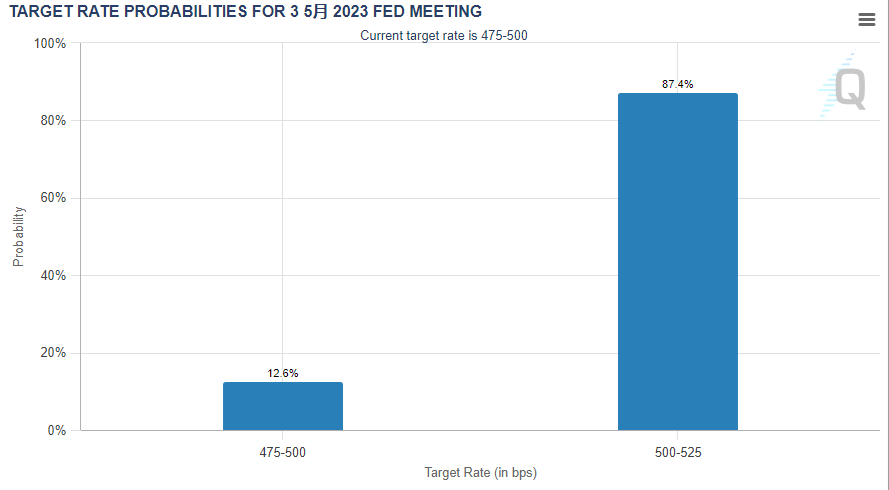

CME的“联储观察”工具显示,市场预期美联储在下周会议上加息25个基点的可能性为87%。交易员们预计,这次加息将是美联储1980年代来最快紧缩周期的最后一次升息。

债务违约+银行业新担忧美国众议院周三(4月26日)以217-215的微弱优势通过了一项法案——提高政府31.4万亿美元债务上限。但该法案预计不会在民主党掌控的参议院获得通过。美国债务上限政治闹剧正在升级。

美国政界关于提高债务上限的建议将迫使信用评级机构降低美国的长期信用评级。由于经济在很大程度上是由信心推动的,因此衡量损失变得更加困难。债务违约将引发市场崩盘,从而打击企业和消费者信心,进一步冲击金融体系,使经济陷入衰退。

第一共和银行周二(4月25日)公布的一季度财报显示,客户的存款比预估的大幅下降,该商业银行不得不依靠外部资金来支付预付款,这将会带来更高的利息,并将影响其净息差。

该银行缺乏收益指引,且高管们拒绝接受提问,引发了新一波银行业恐慌情绪,即便主要中央银行仍试图通过限制在第一波银行业危机期间启动的美元操作来恢复市场信心。

围绕新的银行业担忧和美国债务上限到期困境限制了美元涨势。如果美联储下周出人意料地维持利率不变,那么美元的焦点将很快转向将于5月5日发布的美国4月就业报告,以判断美联储6月14日加息的概率。

欧洲央行料将再次加息

欧元兑美元几乎持平于1.10关口,但盘中曾升至3月31日以来新高1.1095。欧洲央行在提高利率方面仍有更多工作要做,这与美联储的鸽派立场形成鲜明对比,欧元因此受到提振。

荷兰国际集团(ING)分析师表示:“投资者青睐那些既继续处于国内紧缩周期,又有可能在即将召开的央行会议上提供一些鹰派惊喜的货币。在这个意义上,欧元是目前符合这两个条件的极少数货币之一。”

调查中受访经济学家预计,欧洲央行几乎肯定会在5月4日将指标存款利率上调25个基点,然后在6月继续升息至3.50%或更高,因为核心通胀率仍然居高不下。

欧洲央行行长拉加德上周表示,央行在货币政策方面“还有一段路要走”,因此关于加息速度以及存款利率还有多少上调空间,仍然存在争论。

最新调查表明,多数经济学家预计欧洲央行下周将连续第七次加息,但幅度缩小至25个基点。若果真如此,存款利率将达到3.25%。不过,有12位受访者预计下周将升息50个基点。

ING的Carsten Brzeski表示:“尽管总体通胀率将会进一步下降,但服务业仍有足够的压力尚未释放,核心通胀也居高不下,为进一步加息以及利率‘长期保持高位’提供支持。”他并预计,2024年下半年之前不会降息。

日本央行维持政策不变

美元兑日元大涨1.35%至135.943,并创3月10日以来新高至136.177。日本央行本周五的政策会议成为焦点,这是日本央行新行长植田和男主持的第一次会议。日本央行如期决定维持短期利率目标在负0.1%、10年期公债收益率目标在近零水准不变。

但日本央行修改了其对未来政策路径的指引,删除了关于需要防范新冠疫情风险以及将利率保持在“当前或更低水平”的内容。日本央行决定对其货币政策进行一次“广泛的”检视。行长植田和男确认,央行将在必要时毫不犹豫地采取额外的宽松措施,同时争取市场稳定。

会议结束前几小时公布的数据显示,日本东京地区4月核心消费者通胀率超出预期,而且扣除燃料成本的核心通胀率创40年来最高,这凸显了央行在维持超低利率方面面临的挑战。

英国央行将继续被迫加息

英镑兑美元小幅上涨不到0.3%。英国央行货币政策维持鹰派的机率正在上升,行长贝利5月份可能会寻求进一步加息25个基点至4.5%,因为在劳动力短缺和食品通胀急剧上升的情况下,英国通胀似乎维持在两位数上涨的趋势当中。英国食品通胀率已经飙升至45年来的高点,达到19.1%,并且尚未出现放缓迹象。

英国央行首席经济学家休·皮尔(Huw Pill)近期评论称,英国人需要接受他们荷包缩水的事实。皮尔补充说,当前形势要求更高的政策利率。他预测英国通胀将在两年内降至2%。

分析师预计,英国央行6月份再次加息25个基点的机率约为80%,而9月最后一次加息25个基点的机率最高接近75%,因此英国央行政策利率峰值预期将达到5.0%。而上周初市场对政策利率峰值预期是4.75%,上上周利率峰值预期为4.50-4.75%之间。

澳洲联储加息压力消退

澳元兑美元大跌1.6%至0.6584,并创3月13日以来新低至0.6578。鉴于澳洲第一季度通胀率从33年高点回落且核心通胀率低于预测,澳洲联储下周恢复加息的可能性下降,利率料维持在3.60%。

澳洲一季度通胀率录得1.4%,创2021年四季度以来新低。2022年一季度曾高达2.1%。澳洲3月通胀年率从前值7.8%降至7%。澳洲联储的决策者们预计,澳大利亚经济将进一步放缓,这将继续对通胀构成压力。

标题:外汇周评:日元跌创七周新低,日银新掌门首秀稳中有变

地址:gtmd.cn/article/3068.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02