汇通财经APP讯——美元指数中创3月中旬以来新高至104.314,铁定连续第三周上涨。美联储继续加息预期升温,以及美国债务上限谈判相关的紧张情绪支撑美元。

美元兑日元触及去年11月下旬以来新高至140.224。

欧元兑美元周线四连跌,本周触及3月下旬以来新低至1.0706,德国经济确认进入衰退,对欧元构成拖累。

英镑兑美元周线三连跌,受到英国通胀数据引发的疑虑影响,触及4月上旬以来新低至1.2307。

纽元成为大输家,本周大跳水3%,创去年11月11日以来最低点0.6043。因市场在为美国利率可能上升而感到不安之际,新西兰联储本周在如期加息25个基点的同时却发出了紧缩周期已结束的信号。

美元雄风不改

美元指数本周上涨逾0.8%,有望连续第三周上涨,交易员们对美国利率可能进一步上升的预期升温,美国利率维持在较高水平的时间可能比最初预期还要久。美联储年内降息预期也被调降。

本周公布的美联储5月会议纪要显示,尽管决策者“普遍认为”进一步加息的必要性“变得不那么确定”,但“几乎所有人”也继续看到了通胀的上行风险,一些人认为“有可能”需要进一步加息。此外,美国一季度实际GDP年化季率上修,上周初请失业金人数远低于预期。这些都支持围绕美联储的鹰派押注。

明尼阿波利斯联储主席卡什卡里本周表示,服务业通胀仍然根深蒂固,美国利率可能不得不“超过6%”,才能迫使通胀回归美联储设定的2%目标。

圣路易斯联储主席布拉德本周表示,美联储今年剩余时间内可能需要再加息50个基点。此言暗示,即便美联储在6月会议上作出任何暂停加息的决定,也不意味着美联储全面停止紧缩周期。

美联储理事沃勒本周表示,利率路径取决于未来几周的经济数据,“从现在到那时,我们需要保持灵活性,以便在6月份做出最佳决定。”最近几个月,沃勒一直决策层里继续加息的主要支持者,尽管他现在对暂停加息持开放态度。

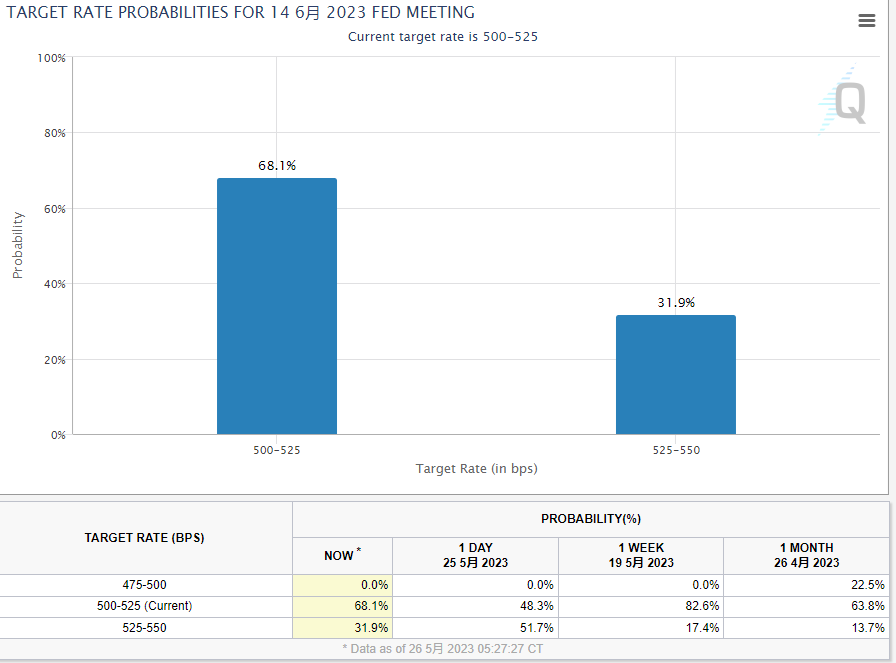

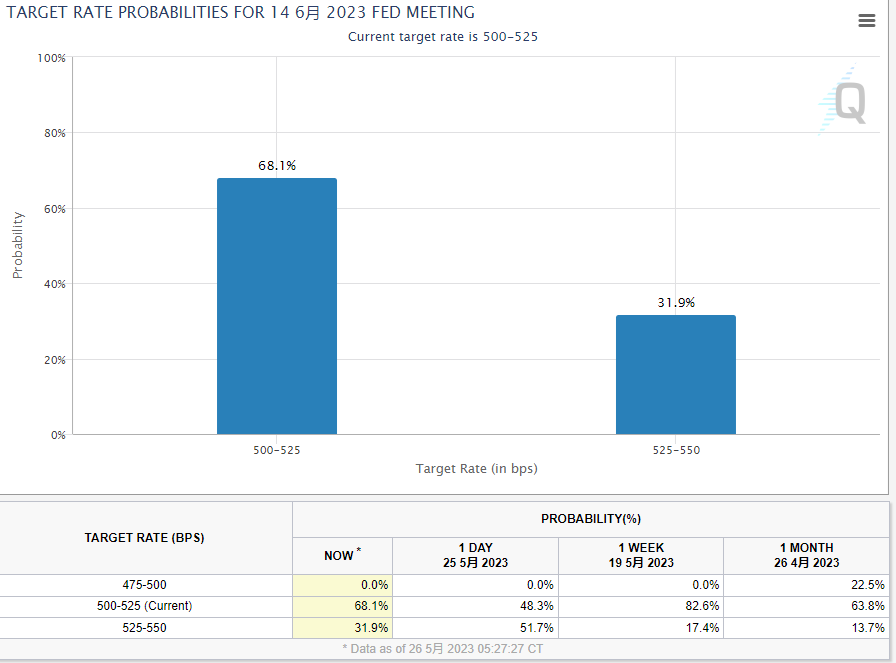

根据CME的“联储观察”工具的最新数据,货币市场现在预计,美联储在6月份的政策会议上再次加息25个基点的可能性接近32%,而一周前不到18%。美联储最早会在12月份启动降息。

现在可以肯定的是,即便美联储6月暂停加息也不意味着紧缩周期的结束,之后再次加息的风险仍然存在,因此周五(5月26日)稍晚即将公布的美国4月个人消费支出(PCE)数据成为最新焦点。若数据走软,可能会缓解投资者对美联储鹰派立场的担忧,美元涨势可能缩减。

债限谈判持续牵动神经

美国债务上限谈判相关担忧继续给市场情绪蒙上阴影,美元从中得到一些支撑。距离6月1日所谓的“X日”仅剩一周时间,若未就举债上限达成协议,届时美国政府恐将无法履行偿付义务。

美国总统拜登和国会共和党领袖凯文·麦卡锡周四(5月25日)似乎接近达成一项削减开支和提高政府31.4万亿美元债务上限的协议,避免违约风险的时间所剩无几。

国际货币基金组织(IMF)总裁格奥尔基耶娃本周指出,关于美国债务上限的讨论一直很紧张,但最终必须得到解决方案。“缺乏解决方案将对美国和世界经济产生不利影响,希望我们不必等到最后一刻才能解决美国债务上限问题。”

穆迪分析公司的经济学家马克·赞迪说,华府届时将面临继续支付作为全球金融体系支柱的美国国债的巨大压力,错过付款将引发华尔街历史性的崩溃,“这将是彻头彻尾的灾难,股票价格、住房和商业地产价值……一切都会下跌。”

纽约梅隆投资管理公司投资分析主管Jake Jolly说:“虽然出现技术性违约的可能性很低,但由于目前的政治局面,这一次围绕债务上限的对峙似乎比过去要严重得多。”

Nordea首席分析师Niels Christensen表示:“美联储的鹰派言论提升了加息预期,这是美元全面走强的原因之一。但市场仍期待(债务上限谈判)达成某种协议,应该会激发更多冒险情绪,这可能对美元不利。”

德国陷入衰退,拖累欧元

欧元兑美元本周下跌约0.6%。德国第一季度GDP下降0.3%,延续去年四季度0.5%的收缩势头,欧洲最大经济体确认进入衰退,拖累欧元走低。这可能迫使欧洲央行优先关注经济前景。

丹麦丹斯克银行的资深分析师Stefan Mellin说:“本周我们看到大西洋两岸的宏观经济数据出现了分化,尽管德国不等于欧元区,但其经济势头却惊人地疲弱。”

不过,欧洲央行政策制定者诺特表示,欧洲央行至少还需要再加息两次。他进一步认为,在完成这些加息之后,利率应该在相当长的一段时间内保持不变。

高盛的经济学家认为:"除非有更多有利于欧元区的证据,否则欧元/美元不太可能升破1.10。该价位此前已经被测试过两次,但随着市场对相对政策路径的重新评估,欧元未能站上该价位。我们预计这种震荡将持续下去。我们的全球预测意味着近期内美元走强的空间可能比市场目前定价的要大。"

英国通胀走高引发担忧

英镑兑美元本周下跌近0.6%,通胀数据引燃对英国经济健康状况的疑虑。英国4月核心CPI年率大幅走高0.6个百分点至6.8%,4月总体CPI年率虽然走低,但也大幅高于预期值0.5个百分点。

英国央行利率制定者Jonathan Haskel表示,如果我们确实看到了更多通胀持续的证据,我们将收紧政策。英国央行首席经济学家休·皮尔也认为,央行对英国通胀强度和持久程度的预期存在误读。

国际货币基金组织(IMF)认为,英国的货币政策将需要保持紧缩,以保持通胀预期受控。不过IMF预计英国能够避免经济衰退,预计英国2023年GDP增长放缓至0.4%。

日本央行或微调收益率曲线控制

日本央行行长植田和男周四表示,如果政策的收益和成本之间的平衡发生变化,他们可以调整收益率曲线控制(YCC)策略。作为YCC的一部分,日本央行对将债券收益率目标的期限从目前的10年缩短到5年的区域保持着开放的空间。

德国商业银行经济学家称,日本物价正在上升,预计10年期日本国债收益率目标最早将在今年夏天再次提高,有效地推高了日本的长期利率。然而,美元/日元突破140关口表明,这(仍然)是少数人的观点。只要日本央行继续发出观望的信号,以获得对通胀动态可持续性的更多确定性,高通胀将侵蚀日元的购买力。因此,日元在短期内的上行潜力有限。

纽元成为大输家

纽元兑美元有望创下去年9月以来最大单周跌幅。新西兰联储本周如期加息25个基点至5.5%,但同时出乎市场意料地发出了紧缩周期已经结束的信号。

新西兰联储预计通货膨胀将在2024年第三季度回到其目标范围。其预测显示,经济不会像之前预期的那样放缓,预计今年第二和第三季度只会出现非常温和的衰退。

新西兰联储官员Karen Silk指出,加布里埃尔飓风对通货膨胀的影响比最初担心的要小,并表示利率需要长期保持不变。她说,决策层必须警惕政策过度紧缩,现在可以按兵不动,看情况而定。

大华银行集团经济学家Lee Sue Ann指出,预计新西兰联储将保留紧缩倾向,在需要时为进一步加息敞开大门。下一次货币政策会议将在7月12日举行,从现在到那时,很多事情仍然可能发生。

标题:外汇周评:美元三连涨牛气不减,纽元跌3%成大输家

地址:gtmd.cn/article/3436.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02