汇通财经APP讯——本周,瑞士央行和英国央行先后加息,后者加息幅度超过预期。尽管加息通常利好本币,但超预期收紧货币不免让英国经济前景变得愈发令人感到堪忧,

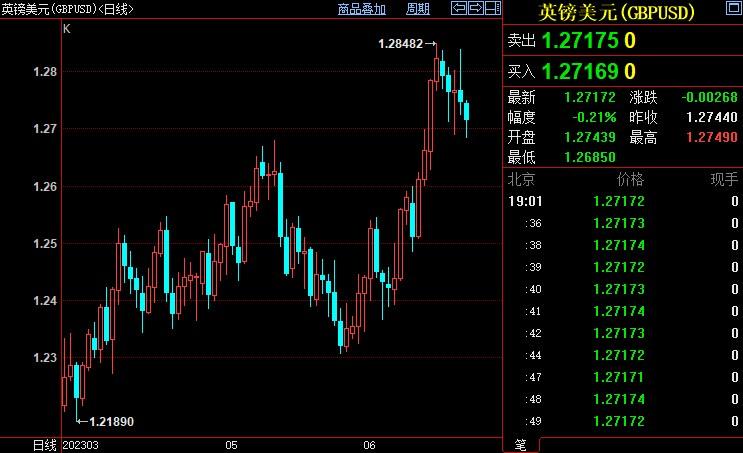

英镑兑美元时隔三周重新下跌。

欧元区6月PMI数据表现不佳,法国服务业意外收缩,德国制造业收缩程度意外加深,欧元区经济衰退前景骤然加重,

欧元兑美元汇率也将无缘周线三连阳。

英镑和欧元下跌,强化了美元反弹势头。

美元指数上涨逾0.7%,重回103上方,周线避免四连阴,尽管盘中创5月11日以来新低至101.88。美联储主席鲍威尔本周在国会发表的鹰派证词并未影响美联储年内剩余时间加息预期。

美联储官员继续发表鹰派论调

鲍威尔周三(6月21日)在众议院发表证词称,如果经济继续按照目前的方向前进,那么进一步加息是对美联储政策走向的良好预期。周四(6月22日)在参议院表示,随着美联储接近这一轮历史性的货币政策紧缩周期的终点,美联储将以“谨慎的步伐”调整利率。

不过,本周公布的最新美国初请失业金人数稳定在20个月高点,这可能表明在美联储大幅加息的情况下,劳动力市场将趋于疲软。加上其他一些美联储官员措辞相对温和,鲍威尔的言论几乎没有影响美联储年内剩余时间里的加息次数预期。

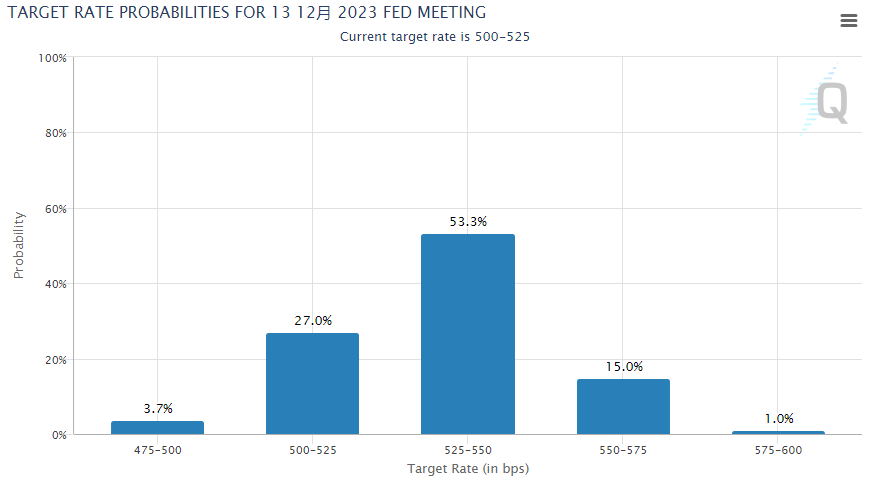

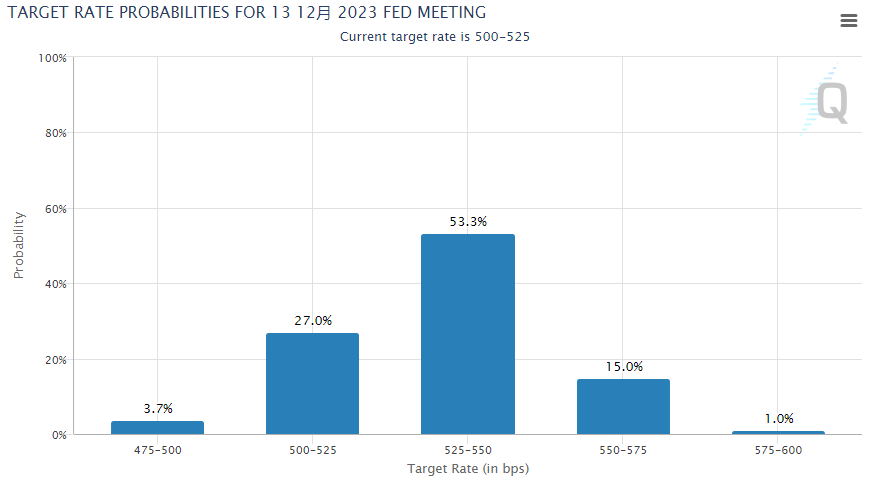

CME的“联储观察”工具仍暗示,美联储只会在7月份再加息25个基点,然后保持5.25%-5.50%的联邦基金利率区间至年底,并且在2024年1月份启动降息。

亚特兰大联储主席博斯蒂克表示,央行不应进一步加息,以便有足够时间观察通胀是否回落以及经济受创程度,否则可能会“不必要地”削弱经济实力。“我的底线是,我们应该在今年余下的时间里保持利率在当前水平,并且在2024年下半年之前不会降息。”

芝加哥联储主席古尔斯比表示,在决定下一步行动之前,美联储需要更清楚地了解通胀和劳动力市场的轨迹。“在连续10次加息之后,你知道这需要一些时间才能在整个经济中发挥作用,只是想弄清楚我们是否做得足够,还需要做多少。”

美元指数本周确认站稳102关口,目前在103关口因触及100日均线而面临阻力。一旦令人信服的方式突破该关口,美指下行压力将得到缓解。

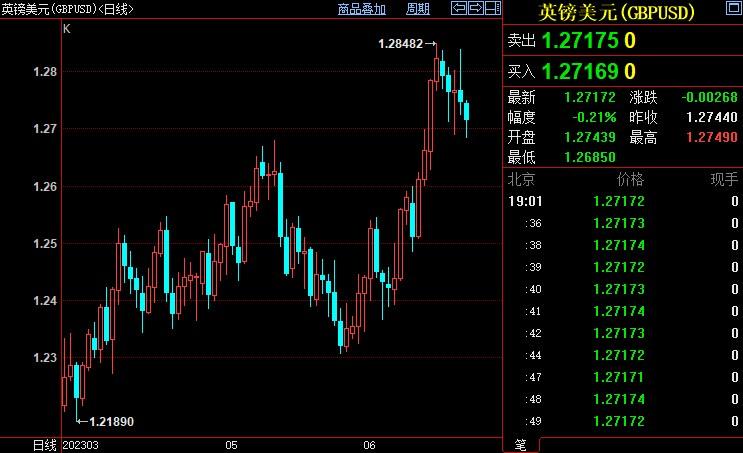

英国央行超预期加息50个基点

英镑兑美元下跌逾0.8%至1.2710附近。英国央行本周超预期加息50个基点至5%,连续第13次加息也是的利率水平创下2008年9月以来新高。尽管英镑起初短暂上涨,但超预期加息也让英国经济前景愈发堪忧,汇价周线结束三连涨。

英国央行利率决议称,近期数据显着上涨,表明英国通胀更加持久。第二轮对国内工资和物价的影响可能需要比出现时更长的时间才能缓解。英国市场利率预期的上升幅度超过美国和欧元区,反映市场对持续通胀的担忧超过强劲增长。

本周稍早公布的英国5月份通胀未能如愿下降,整体通胀率持平4月份的8.7%,核心通胀(不包括食品和能源)更是较4月份上升0.3个百分点至7.1%。

相比全球其他主要同行,英国央行处境异常糟糕。英国脱欧抬高了英国外贸壁垒,使英国经济更容易受到疫情和乌克兰战争造成的冲击。脱欧还使得企业更难在短时间内从国外吸收所需的额外劳动力。劳动力供给的弹性较小,这也有助于提升劳动力市场议价。

由于供应端压力化解希望渺茫,通过破坏需求引发经济衰退似乎是英国央行实现通胀降温的唯一可行途径。英国央行看起来最有可能因为过度收紧政策而迫使经济衰退的全球主要央行,这对英镑不利。

三菱东京日联银行(MUFG)的经济学家指出,对英国经济影响的担忧可能会增加,这将限制

英镑兑美元的升值幅度。我们已经处在高通胀+英国央行政策管理不善进而破坏英镑涨势的临界点上。

欧元区衰退前景骤升

欧元兑美元下跌逾0.8%至1.0850附近。周五(6月23日)公布的6月PMI数据表现不佳,法国服务业意外收缩,德国制造业收缩程度意外加深,欧元区经济衰退前景骤然加重,汇价因此重回1.09关口下方。

法国6月服务业PMI意外收缩,录得48,创28个月新低,预期值和前值分别为52和52.50;法国6月制造业PMI录得45.50,创为37个月新低,尽管略高于预期的45.40。法国6月综合PMI被大幅拉低至47.30,是自2021年初以来的最低水平。

德国6月制造业PMI收缩程度意外加深,录得41,为37个月新低,预期值和前值分别为43.50和43.20;6月服务业PMI初值录得54.1,预期值和前值分别为56.20和57.20;尽管6月综合PMI依然处于荣路线50上方。

财经网站Forexlive分析师Justin Low表示,通常会更关注德国制造业PMI(因为该数据对德国经济影响更大),但在法国PMI数据逊于预期之后,德国服务业PMI受到了很大的关注,而这又是一组令人失望的数据,增加了对欧元和欧洲央行的压力。

大华银行集团经济学家Lee Sue Ann称,虽然欧洲央行看起来将在7月再次加息,但拉加德没有就9月行动提供任何暗示。目前,我们仍预计7月将是欧洲央行本轮紧缩周期的最后一次加息。

瑞士央行:经济并未脱离危险

美元兑瑞郎上涨逾0.7%至0.90附近。瑞士央行本周如期加息25个基点至1.75%,尽管下调年内通胀预测,但官员们坚称瑞士经济并未脱离危险。

瑞士总体通胀率已放缓至2.2%,核心通胀率更是下降至1.9%,但瑞士央行称,不能排除未来需要进一步提高政策利率以确保中期物价稳定。如果本周不加息,中期通胀预测将会更高。

瑞士央行在年度金融稳定报告中表示:“目前的公寓价格比基本面因素可解释的水平高出约15%至40%……已建成住宅区的比例较高且不断上升,加上高密度建设进展缓慢,导致供应紧张。”

St Galler Kantonalbank的经济学家Patrick Haefeli认为,瑞士决策者希望在全球紧缩周期逆转之前采取更多行动。“我们认为加息机会窗口将在七月或八月关闭,因为欧洲央行和美联储届时将处于紧缩周期的末端。”

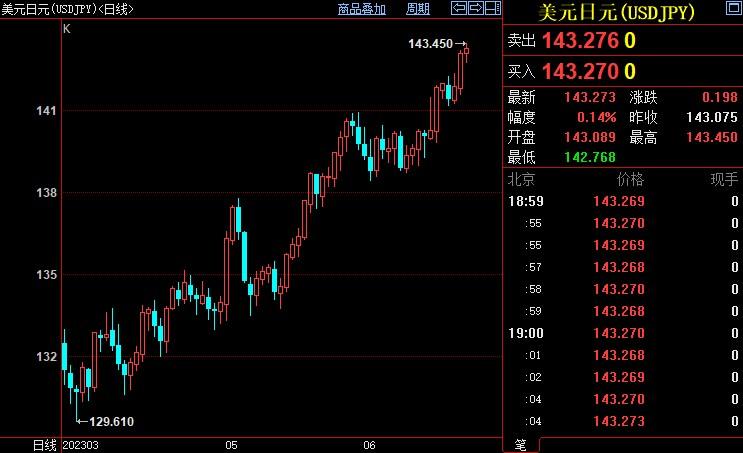

日元被低估?

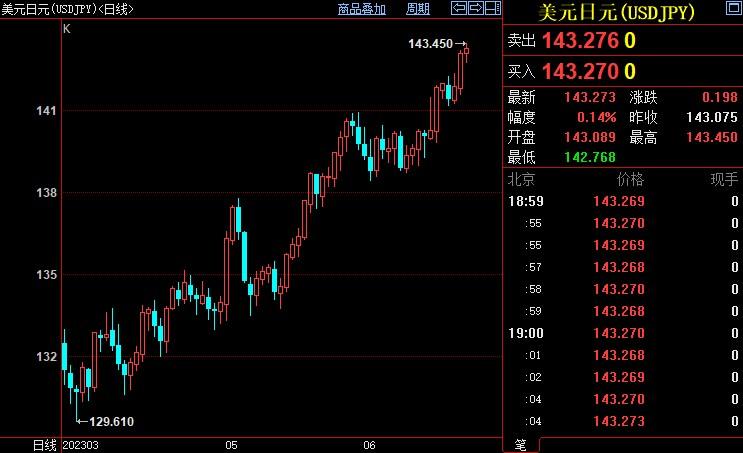

美元兑日元连续第二周上涨,涨幅近1%,盘中刷新去年11月上旬以来高位至143.45。除了受到强势美元的推动,日本央行纪要显示决策层认为有必要保持超低利率,这加重了日元卖压。

本周公布的日本央行4月会议纪要显示,九名董事认为有必要保持超低利率以支持脆弱的国内经济。除此之外,日本央行董事会成员安达诚司还否认前期关于调整收益率曲线控制政策的预期。他并表示,由于价格前景的不确定性,现在就逐步取消超宽松的货币政策还为时过早。

但日本首相岸田文雄本周讲话称,他对日本的经济前景表示乐观,日本经济正出现积极变化,将动员一切政策措施,以确保工资增长。目标是到2025年实现入境游客的v型复苏,将为包括半导体、能源在内的领域制定新的投资计划。

丹斯克银行的经济学家认为,从基本面看,

美元兑日元似乎被高估,加上可能的货币政策政策紧缩,预计该货币对在6-12个月的范围内将跌破130。他们还认为,日本央行依然低估日本的通胀压力,潜在通胀的持久性将继续给日本央行的超鸽派立场带来压力。

标题:外汇周评:英镑无缘四连阳,英银抗通胀不惜“背负恶名”

地址:gtmd.cn/article/3829.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02