周五(10月21日)亚洲时段,

现货黄金在逾三周低位附近窄幅震荡,目前交投于1627美元附近,美国初请失业金人数意外减少,暗示美国劳动力市场依然强劲,美联储官员称年底时利率将远高于4%,可能需要持续加息,帮助美债收益率继续攀高,10年美债收益率刷新2008年6月以来高点,令金价反弹受阻。技术面显示,金价仍有进一步下行风险。

“我们仍然认为,如果利率继续像现在这样上升,短期内将继续向黄金市场施压,”High Ridge Futures的金属交易主管David Meger说,“焦点仍明显集中在利率和美联储加息预期上。”

不过,英国首相特拉斯意外辞职,美国9月成屋销售连续第八个月下降,俄乌局势紧张,仍需提防逢低买盘给金价的支撑情况。

本交易日重点关注欧洲领导人峰会、美国总统拜登将会和美联储官员讲话,留意英国政局和地缘局势相关消息。

基本面主要利空

【美国劳动力市场仍然强劲,初请失业金人数意外下降】数据显示上周美国初请失业金人数意外下降,加强了对美联储强力加息的预期。同时,到目前为止,很少有迹象表明劳动力市场供应显著放松,或者雇主正在转入裁员模式。

劳工部表示,截至10月15日当周,初请失业金人数意外减少12000人,经季节性调整后为21.4万人。前一周的数据经修正后显示,申请人数比之前报告的少了2000人。经济学家此前预测,最近一周的申请人数为23万人。

报告还显示,截至10月8日当周,作为雇佣晴雨表的续请失业金人数增加了2.1万人,达到138.5万人。这一数据在大约六个月内都没有大幅偏离这一水平,且仍然比疫情前的水平低40-50万。

“即使经济放缓,雇主似乎也不愿意裁员,他们一直在努力雇用和保留工人,”牛津经济研究院首席美国经济学家Nancy Vanden Houten在给客户的一份报告中写道,“我们认为申请人数不会大大低于目前的水平,但我们也不认为申请人数或失业率会大幅上升,直到我们在2023年进入衰退。”

【美联储哈克:年底时利率将远高于4%,明年会暂停加息以评估影响】费城联储主席哈克周四表示,在通胀水平非常高的情况下,美联储提高短期利率目标区间的行动尚未结束,同时补充说,联储可能在明年找到一个时间点,暂停紧缩进程,评估加息对经济的影响。

鉴于目前的通胀情况,“美联储正在积极努力让经济放缓,”而且“我们将在一段时间内继续加息,”哈克在一份讲话稿中说。“鉴于我们在遏制通胀方面缺乏进展,坦率地说,这令人失望,我预计到今年年底利率将远高于4%,”哈克说,目前联邦基金利率目标区间在3%-3.25%。

但是,哈克表示,联储暂停行动以评估加息周期对经济的影响的时刻正在临近。“明年某个时候,我们将停止加息,”哈克说,“到那时,我认为我们应该让利率保持在限制性水平保持一段时间,让货币政策发挥其作用。”

哈克今年是制定利率的联邦公开市场委员会(FOMC)没有投票的成员,但他明年将有投票权。美联储今年一直在激进加息以降低价格压力,人们普遍预计,联储可能会在11月初的会议上再次加息,再次大幅加息75个基点的可能性很高。

美联储官员预计明年加息的停顿点在4.6%左右,但一些政策制定者和外部预测者认为,鉴于通胀持续存在,需要升息至更高水平。

哈克在讲话中警告称,虽然通胀飙升得非常快,但降低通胀需要时间,这给货币政策带来了不确定性。

他指出,如果通胀没有降温,明年“我们可以进一步收紧政策,视数据而定”。他说,作为政策制定者,“我们真正需要看到的是一些通胀指标持续下降,然后我们才会停止收紧货币政策。”

哈克在讲话中说,根据他对经济的预测,似乎并不会出现衰退。今年增长将放缓,通胀保持在高位且金融条件收紧,2022年经济活动将持平,2023年国内生产总值(GDP)将增长1.5%。

哈克说,现在3.5%的失业率到明年可能会上升整整一个百分点,然后在2023年下降到4%。哈克说,这意味着在美联储努力降低通胀的过程中,“劳动力市场将保持相当健康的状况”。

哈克预计,美联储首选的通胀指标个人消费支出价格指数(PCE)今年为6%,明年约为4%,到2024年降至2.5%。8月PCE同比增长6.2%。

【美联储库克:通胀风险倾向上行,可能需要持续加息】美联储理事库克周四表示,通货膨胀仍然顽固地保持在不可接受的高位,通货膨胀的风险正倾向上行,可能需要持续加息。

库克说道,“货币政策必须基于通胀数据端看到的实际下降,而不仅仅是在预测中。政策应继续侧重于恢复价格稳定,这也将为可持续的强劲劳动力市场奠定基础。”

【美联储11月和12月分别各加75的基点的预期继续升温】据周五CME“美联储观察”:美联储11月加息50个基点至3.50%-3.75%区间的概率为2.5%,加息75个基点的概率为97.5%;到12月累计加息100个基点的概率为0.5%,累计加息125个基点的概率为22.5%,累计加息150个基点的概率为77.0%(周四为74.7%,周三仅为61.3%)。

【美国10年期债收益率攀升至14年新高】美国指标10年期国债收益率周四继续大升,创下14年来的新高,因为显示美国劳动力持续紧张的经济数据增强了投资者对美联储将继续激进加息的押注。

美国10年期国债收益率最高升至约4.24%,为2008年6月以来的最高水平。尾盘上涨近10个基点,报4.2283%。

美国10年期国债收益率最高升至约4.24%,为2008年6月以来的最高水平。尾盘上涨近10个基点,报4.2283%。

30年期收益率飙升至4.235%的11年新高,尾盘上涨9.5个基点,报4.2213%。

两年期国债收益率创下2007年8月以来的最高,为4.619%。尾盘报4.6186%,上涨了6.7个基点。“我们...预计美联储将导致硬着陆,”Sit Investment Associates的高级投资组合经理/副总裁Bryce Doty说,“对2023年第二季度的降息预期保持不变。要么美联储认识到在我们从未见过的劳动力短缺的情况下破坏就业是一个多么错误的做法,并暂停加息,要么继续激进加息,造成严重的硬着陆,导致利率突然转向。”

在费城联邦储备银行总裁哈克(Patrick Harker)表示央行没有完成提高短期利率的目标后,美国收益率扩大了上升幅度。

同样在周四,美国财政部标售210亿美元的五年期通胀保值债券(TIPS),得标利率为1.732%,低于投标截止时的预期利率,这表明需求增加。

分析师表示,直接投标人的强烈参与推动了需求。据投资银行富瑞金融集团(Jefferies)称,直接投标人拿下了17%的标售份额,比过去四次标售的平均水平高出约六个百分点。富瑞表示,以美元计算,这是自2019年12月以来最大的份额。

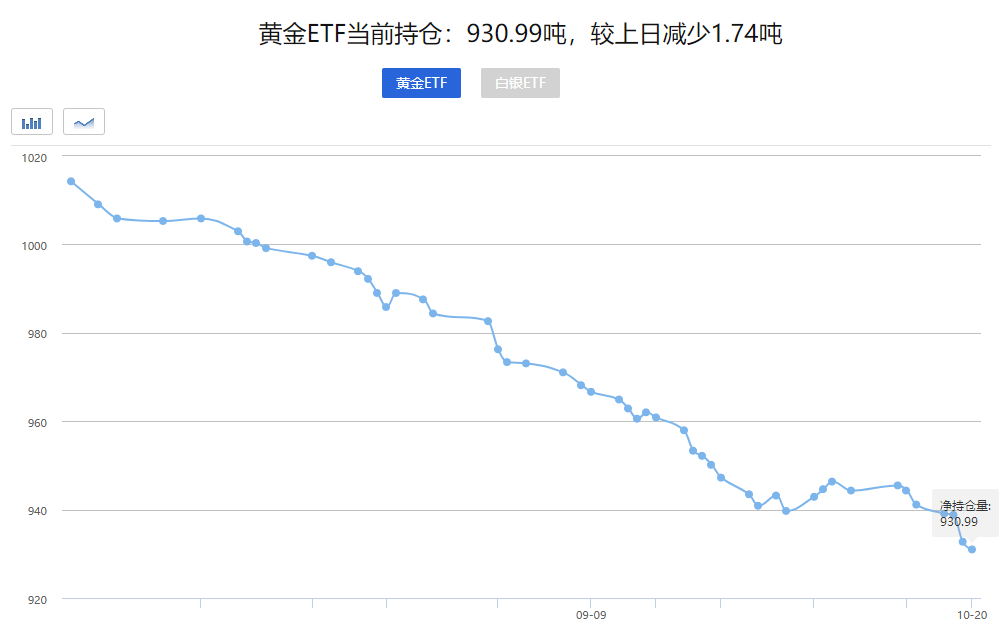

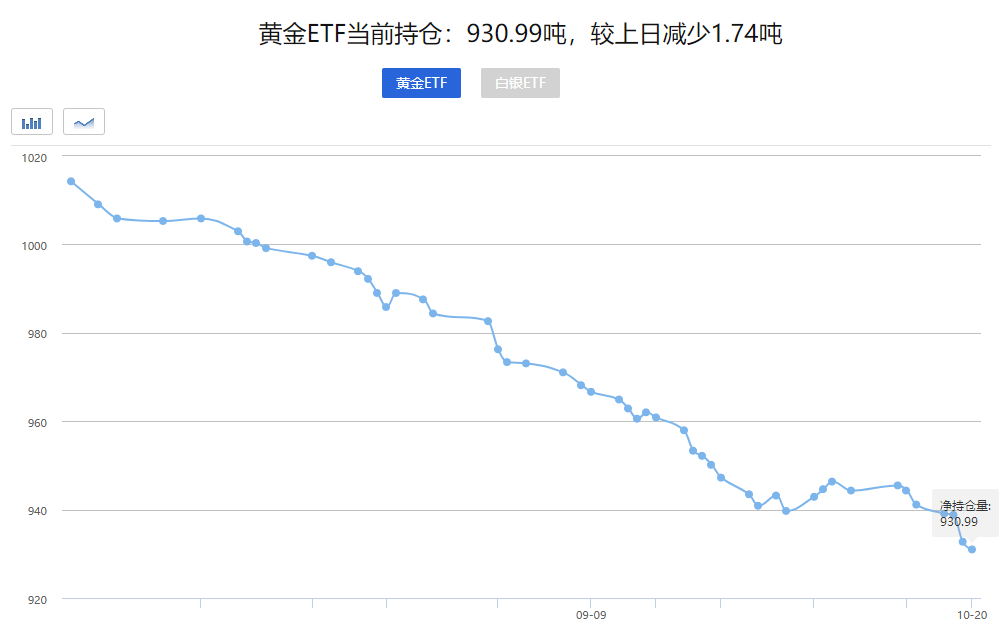

【黄金ETF持仓六连跌】数据显示,全球最大的黄金ETF——SPDR持仓周四减少1.74吨,至930.99吨,刷新了2020年3月以来新低,而且是连续六个交易日下降,说明机构和专业投资者仍在看空黄金后市,并抛售黄金,金价后市面临进一步下行风险。

基本面主要利多

【美国9月成屋销售连续第八个月下滑】美国9月成屋销售连续第八个月下滑,且可能会在未来几个月进一步下降,因为楼市依然是美联储激进加息的最大受害行业之一。

全美不动产协会(NAR)周四发布的这份普遍疲软的报告与美国就业市场的另一份强劲报告形成了对比。

对利率敏感的住房市场在疫情期间因当时较低的借贷成本和新冠限制期间对更多居住空间的需求而急速上升,但由于最受欢迎的住房贷款类型的利率飙升至近7%的20年来最高水平,楼市受到了加息的严重打击。

NAR表示,9月成屋销售较前月下降1.5%,经季节性调整后年率为471万套。除了2020年春季第一波新冠疫情期间短暂暴跌外,这是自2012年9月以来的最低水平。

经济学家之前预测销售将降至470万套。从区域来看,东北部、中西部和南部的销售下降,西部的销售没有变化。占美国房屋销售大部分的成屋销售同比下降23.8%。

NAR首席经济学家Lawrence Yun表示,9月销售数据并没有反映出抵押贷款利率最新飙升,抵押贷款利率在一个月内大约攀升了一个百分点。因此,他预计未来几个月销售将进一步下降,年率可能低至450万套,比目前的水平下降约4%-5%。

虽然房价上涨因需求减弱而放缓,但供应紧张使房价保持在高位。9月成屋价格中位数比一年前上涨了8.4%,达到38.48万美元。市场上有125万套二手房待售,比一年前下降了0.8%。

“报告的细节表明,楼市不再是一个卖家市场,”富瑞金融集团(Jefferies)的首席金融经济学家Aneta Markowska写道。“直到今年夏天,尽管需求下降,但房屋价格仍在继续上涨;可能是因为供应也被抑制了。然而,力量的天平终于从卖家转向买家。”

【投行预计美联储可能不得不在2023年上半年减缓或停止缩表】根据巴克莱银行的一份报告,美联储可能不得不在2023年上半年放缓或停止缩减其近9万亿美元的资产负债表,比许多人现在预期的要早。

该投资银行的分析师本周写道,目前的缩表速度可能需要在明年上半年改变。这是因为,如果美联储继续允许其资产负债表缩减,那么到2023年底,银行储备金将下降到使得维持对联邦基金利率稳固控制变得更加复杂的水平。联邦基金利率是美联储影响经济走向的主要工具。

巴克莱银行的报告说,由于金融系统的变化,总储备水平可能会在更高的水平上受到压力,也就是说,“与2015年之前的情况相比,目前的银行储备水平可能更接近于储备不足”。

报告说,美联储现在所走的道路可能会在明年从其资产负债表中削减略高于1万亿美元的资金,这意味着储备金将在今年年底前成为货币政策的一个问题。

“我们的感觉是,银行储备需求曲线的形状和位置的这些变化将意味着美联储达到‘充足’的时间比它预期的要早得多,”报告说,在2023年上半年就会达到这个状态。

巴克莱报告承认,美联储可以调整其利率控制工具箱的设置,或采取其他措施,为其在储备金问题上争取一些空间。但这些措施只能提供暂时的喘息机会,使得改变资产负债表的缩减速度成为更有价值的工具。

瑞银在10月19日的一份报告中也表示,美联储将在2023年中大幅放缓或完全停止缩减其8.9万亿美元庞大资产负债表,比市场预期早一年多。

【英国首相特拉斯上任仅六周后辞职,成为史上任期最短的英相】特拉斯周四表示,她将辞去英国首相一职。她上任仅六周,因一项经济计划而被拉下台,该计划搅乱了金融市场,推高了选民的生活成本,并激怒了她自己党内的许多同僚。

保守党在议会中占据绝大多数,在两年内不需要举行全国性选举,该党将在10月28日之前选出一位新领导人。

这场角逐可能会在前财政大臣苏纳克和前国防大臣莫当特之间展开,但也可能是前首相约翰逊回归,后者在7月被赶下台,当时他的大臣们集体辞职。

特拉斯在唐宁街10号首相官邸外发表讲话时,承认她已经失去了她的政党的信任,并表示她将在下周离职,成为英国历史上任期最短的首相。

特拉斯是英国六年来的第四位首相,她在9月被保守党成员而非更广泛的选民选举为首相,并且只得到该党约三分之一的议员的支持。

她曾承诺通过发债筹资来进行减税,放松监管,并在一些文化和社会问题上,其立场骤然转向右倾。

她于9月6日被任命,上周被迫撤换了她最亲密的政治盟友、财政大臣夸滕,并放弃了几乎所有的经济计划,因为他们的大规模无资金支持减税计划使英镑和英国国债暴跌。她和保守党的支持率骤降。

新任财政大臣亨特现在正争分夺秒地制定削减数百亿英镑开支的方案,以试图安抚投资者并重建英国的财政声誉。

随着经济步入衰退,通胀率达到40年来的最高水平,数以百万计的英国人正在一场生活成本危机中挣扎。

又一位不受欢迎的首相被赶下台的局面,凸显了自2016年公投脱欧以来,英国政治变得多么动荡不安。

预计参加竞选的人包括苏纳克,在夏季参与将约翰逊拉下台后,他仍然在保守党的部分成员中极不受欢迎。前国防大臣莫当特也可能参选,还有周三辞职的内政大臣布雷维曼。

前首相约翰逊也可能是候选人,在新冠封锁期间,约翰逊和他的工作人员举行了一连串聚会,他目前仍面临是否误导议会的调查。

投注赔率将苏纳克列为最受欢迎的人选,领先于莫当特、国防大臣华莱士和约翰逊。

【金融服务巨头DeVere首席执行官:特拉斯的离开将加剧市场对混乱的担忧】金融服务巨头DeVere首席执行官Nigel Green警告说,特拉斯辞职将在政治混乱加剧之际加剧金融市场的担忧。Green担心尽管特拉斯辞职,但市场波动仍将持续。

他指出,仅在过去四个月,英国就换了四位财政部长、三位内政大臣和两位首相,同时还要与10.1%的通胀率作斗争。现在特拉斯已经确认了她的离职,市场将会出现一波如释重负的反弹,但这将是短暂的,在可预见的未来,英镑和英国国债市场仍将处于压力之下。

Green表示:“目前,英国金融资产对投资者仍极具吸引力,市场将反映出这一点。”

【英国数据10月GfK消费者信心指数升至负47,仍接近纪录低位】调查显示,在通胀高企、升息和政局混乱之下,英国10月消费者信心仍然接近纪录低位。

10月GfK消费者信心指数升至负47;9月为负49,是该调查自1974年启动以来的最低水平。此前接受路透访查的经济学家预计,10月指数降至负52。

【乌方:俄军昨日对乌克兰发动了3次导弹袭击和20次空袭】据乌克兰国家通讯社,乌克兰武装部队总参谋部称,在过去的一天里,俄军对乌克兰发动了3次导弹袭击和20次空袭,并使用多管火箭发射系统(MLRS)进行了多达10次的射击。与此同时,乌军摧毁了向乌克兰发射的20架伊朗制造的“沙赫德-136”自杀式无人机中的15架。大约有20个乌克兰定居点遭到了俄军的炮火打击,包括顿涅茨克地区的特尼、巴赫穆特等。乌克兰空军发动了六次空袭,击中俄军两个弹药和军事装备群、两个据点和两个防空导弹系统阵地。乌克兰的导弹和炮兵部队袭击了俄军的一个指挥所、两个弹药和军事装备群,以及两个弹药库。

【泽连斯基唿吁欧洲加快向乌克兰提供防空系统】据乌克兰国家通讯社,乌克兰总统泽连斯基在对欧洲理事会的讲话中表示:“我们必须尽一切可能,让俄罗斯完全不可能用导弹和无人机摧毁我们的能源系统。我们已经从德国收到了非常有效的IRIS-T系统。但我们需要更多的防空和反导防御系统,以建立一个真正可靠的防空系统。”

他说,一些欧盟国家已经确认参与这项工作,并唿吁它们“尽可能加快执行决定”。

此外,泽连斯基称,欧洲的天然气储存设施已经满了,但不幸的是,价格危机的严重挑战仍然存在。

【英国因伊朗向俄罗斯提供无人机而制裁伊朗】英国对三名伊朗军人和一家防务制造商“沙赫德航空工业”实施制裁,指控他们向俄罗斯提供无人机。英国外交部在一份声明中表示,伊朗高级军官穆罕默德·侯赛因·巴盖里、赛义德·霍贾托拉·库雷希和赛义德·阿加贾尼将受到资产冻结和旅行禁令的制裁。声明还称,这三人“个人负责”为在乌克兰的袭击中提供无人机。英国外交大臣克莱弗利表示,伊朗支持俄罗斯对乌克兰的军事行动是令人遗憾的,这是伊朗在全球安全中发挥破坏作用的明确证据。伊朗否认向俄罗斯提供无人机,克里姆林宫在周二否认俄军曾使用伊朗的无人机袭击乌克兰。

整体来看,虽然地缘局势紧张,英国政局混乱,一度吸引逢低买盘支撑金价,但美联储年内再进行两次加息75个基点的预期进一步攀升,美债收益率也不断刷新多年高点,美元相对强势,对金价形成了较为明显的压制,周四的反弹受阻进一步打击多头士气,技术面看空信号持续,金价短线仍偏向震荡下行,可能会试探布林线下轨1608.80附近支撑。

整体来看,虽然地缘局势紧张,英国政局混乱,一度吸引逢低买盘支撑金价,但美联储年内再进行两次加息75个基点的预期进一步攀升,美债收益率也不断刷新多年高点,美元相对强势,对金价形成了较为明显的压制,周四的反弹受阻进一步打击多头士气,技术面看空信号持续,金价短线仍偏向震荡下行,可能会试探布林线下轨1608.80附近支撑。北京时间09:43,

现货黄金现报1627.35美元/盎司。

标题:黄金交易提醒:美联储官员继续“添火”,美债收益率再攀新高,金价还要跌?

地址:gtmd.cn/article/479.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02