北京时间周一(11月21日),本周迎来新西兰联储公布利率决议和货币政策声明,以及美联储多位官员讲话,和美联储11月会议纪要将发布,投资者将从中寻找美联储加息规模的信息,另外,关注地缘局势和疫情相关消息对油价和金价的影响。

市场要闻

新西兰联储影子委员会多数人支持本周加息75个基点新西兰经济研究所指出,新西兰联储影子委员会成员建议在本周举行的11月会议上再次上调官方现金利率(OCR),但对增幅意见不一。多数人认为,鉴于需要采取强有力的行动来降低国内通胀压力,OCR应上调75个基点。一名成员还认为,鉴于近几个月来美联储利率快速上升,任何低于75个基点的加息都将对纽元造成压力,并随着进口商品价格的上涨增加通胀压力。三名委员倾向于小幅上调OCR。其中两名委员强调,加息50个基点以上将增加陷入另一场衰退的风险。关于OCR在一年内的水平,影子委员会的核心意见在3.50%到5.25%之间。

从创新驱动到能源转型,中国新能源产业“向西看” 第十六届中国新能源国际博览会暨高峰论坛19日至20日在陕西举行。来自海内外的专家学者、新能源业界领袖围绕“新时代新能源新技术”的主题,探讨了新能源产业的机遇与挑战,以期推动行业内高效交流与合作,助力企业创新与产业发展。在全球能源结构加速绿色低碳转型的大背景下,新能源产业正迎来其发展机遇。其间,中国西部地区的新能源产业发展当如何行稳致远?在中国国家能源局新能源和可再生能源司副司长熊敏峰看来,未来新能源发展前景更加广阔,同时新能源的持续健康高质量发展面临不少挑战。他建议各方积极参与新能源开发和建设,坚持创新驱动与技术引领,持续推动新能源降本增效,并加强国际合作,积极构建互利共赢的新能源发展格局。(中新网)

又到调价窗口,成品油或现年内第八次下调11月21日24时,国内成品油零售限价再迎调整窗口。由于周期内国际原油价格整体震荡下移,当前国内参考的变化率处于负值范围,本轮国内成品油零售限价下调概率较大。据金联创测算,截至11月18日第九个工作日,参考原油品种均价为90.4美元/桶,变化率为-1.85%,对应的国内汽柴油零售价应下调120元/吨。根据“十个工作日”原则,本轮调价窗口为11月21日24时。距离调价仅剩1个工作日,此次下调几无悬念,预计下调幅度或在130-140元/吨附近,折合升价约在0.1-0.12元。(证券时报)

日本总务大臣寺田稔正式向首相岸田文雄提交辞呈据日本《读卖新闻》当地时间20日报道,总务大臣寺田稔当天晚间正式向首相岸田文雄当面提交辞呈。据报道,寺田稔近期陆续被曝光出在政治资金上存在问题,如地方后援会在政治资金收支报告书中,将已经去世的人登记为会计负责人等。寺田稔成为近一个月中,岸田内阁第三位提出辞职的大臣。(央视新闻)

上交所总经理:加快培育以长期价值投资为主的指数投资生态上海证券交易所党委副书记、总经理蔡建春在指数与指数化投资论坛上的致辞表示,加快培育以长期价值投资为主的指数投资生态。壮大各类中长期投资力量,并鼓励通过指数化投资方式进行资产配置。加强多种形式的宣传推广,持续引导长期投资、价值投资、理性投资理念。在基金通2.0上线开通单向卖出公募REITs份额功能的基础上,研究开放买卖双边功能、ETF转让功能等,便利更多个人和机构投资者参与指数化投资。

农业农村部:我国“菜篮子”产品供应总量充足记者从农业农村部获悉,当前我国“菜篮子”产品生产形势较好,供应总量充足,市场保持平稳,完全可以满足城乡居民消费需求。目前全国生猪生产仍在增长,价格企稳回落。鸡蛋产能基本稳定,价格有所回落。蔬菜产量稳中有增,价格季节性下跌。

泽连斯基拒绝与俄“短暂停火”据法新社11月19日报道,乌克兰总统泽连斯基排除同俄罗斯“短暂停火”的主意。 泽连斯基18日表示,“短暂停火”只会让事情变得更糟。他在加拿大哈利法克斯国际安全论坛上播出的视频讲话中指出:“俄罗斯现在寻求一场短暂的停火,是为了恢复力量的一种暂缓行动。人们可以将其视为战争的结束,但这样的暂缓将只会让局势变得更加恶化。” 他表示:“完全真实的、持久的和可以接受的和平只能来自于对俄罗斯侵略的彻底摧毁。”

周一前瞻

商品收盘情况:布伦特原油

商品收盘情况:布伦特原油期货结算价报每桶87.62美元,下跌2.4%。美国原油期货结算价报每桶80.08美元,下跌1.9%。美国期金结算价报每盎司1754.4美元,下跌0.5%。

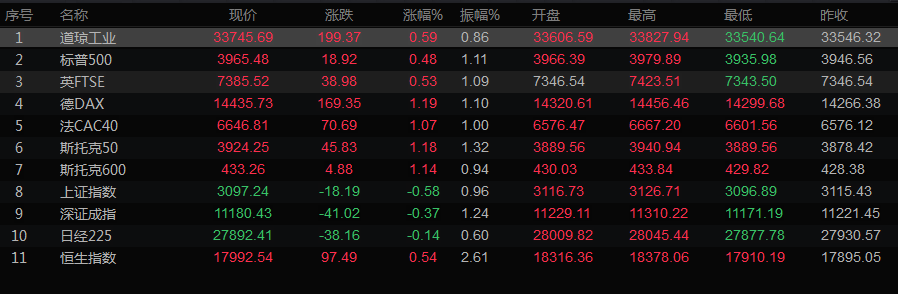

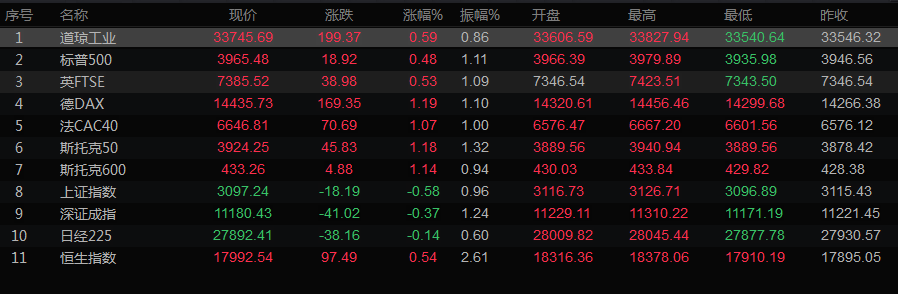

美股收盘情况:道琼斯工业指数上涨0.59%,至33745.69点;

标普500指数上涨0.48%,至3965.34点;纳斯达克指数上涨0.01%,至11146.06点。

全球市场一览

美国股市指标

标普500指数周五在震荡交投中收高,因为防御类股上涨盖过了能源股下跌的影响,而且投资者未理会美联储官员关于加息的鹰派评论。波士顿联储银行主席柯林斯表示,由于没有什么证据表明价格压力正在减弱,美联储可能需要再次加息75个基点,以控制通胀。

周四,圣路易斯联储主席布拉德称,鉴于美联储迄今为止的紧缩政策“对观察到的通胀影响有限”,美联储需要继续加息,这引发了股市下跌。

Trust Advisory Services公司的联合首席投资官Keith Lerner说,科林斯,然后是布拉德,“发表了一些非常鹰派的言论,但市场却处之泰然,这些讲话没有像过去那样给市场带来下行冲击。”

本周,

标普500指数下跌0.7%,在长达一个月的强劲反弹后小幅回落。此前的涨势受助于弱于预期的通胀数据,推动人们认为美联储可能软化激进加息立场。纳指本周下跌1.6%,道指基本持平。

Life Investments经济学家兼投资组合策略师Lauren Goodwin表示,在就业和其他经济数据公布前,“市场有点处于观望状态,推动所有股市走势的当然是美联储的政策,未来几周内,我们不太可能看到薪资压力或通胀压力可能缓解的任何真正证据。”

防御股在

标普500指数各板块中领涨,公用事业股上涨2%,房地产股上涨1.3%,医疗保健股上涨1.2%。能源股下跌0.9%,因油价回落,受累于对需求减弱和美国利率进一步上调的担忧。

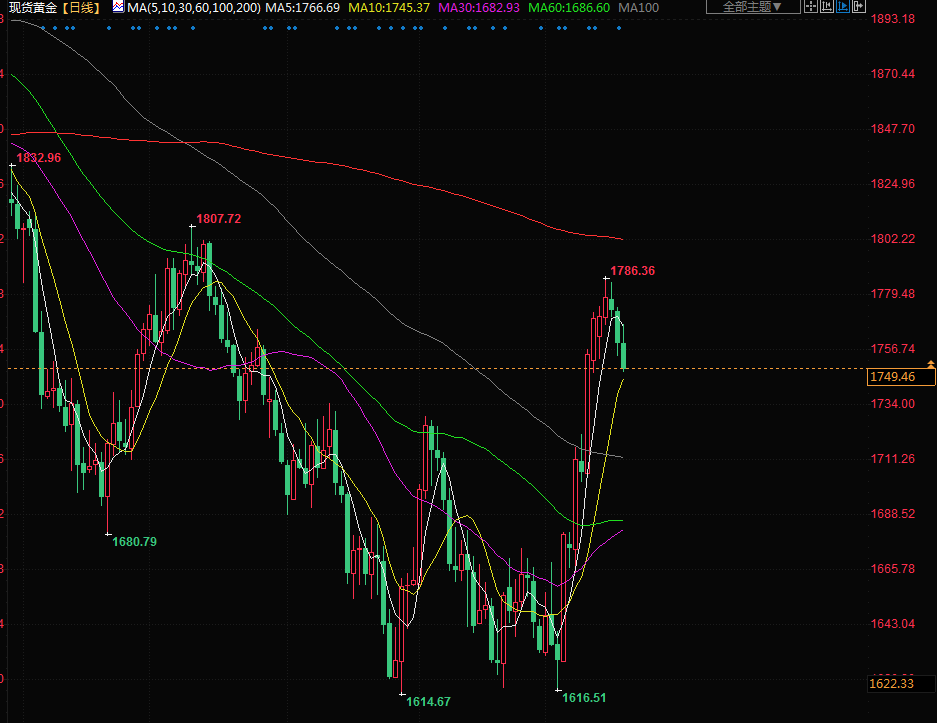

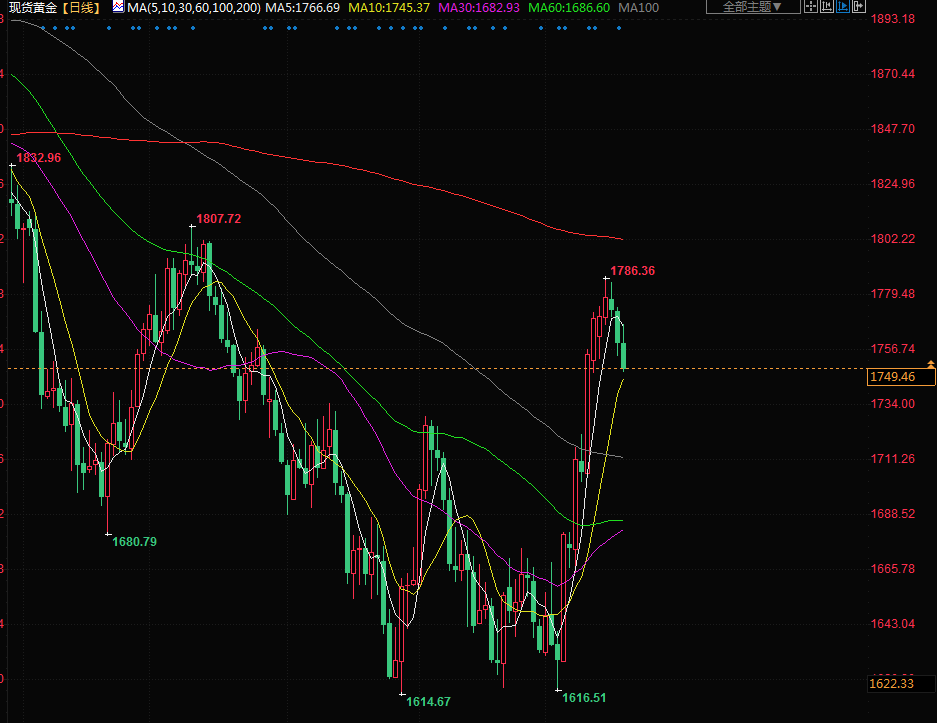

贵金属

金价周五下跌,周线也下跌,美联储官员表示,将继续提高利率以抗击通胀。现货金下跌0.7%,报每盎司1748.84美元,周线下跌约1.3%,为10月中以来最大跌幅。

High Ridge Future金属交易主管David Meger表示,金价在最近上涨之后小幅回调,是金市的技术性回调。这种回调可能会持续到下周的12月期权到期日,这可能会导致黄金进一步盘整。他补充称,市场总体上似乎专注于美联储的利率预期。

波士顿联邦储备银行主席柯林斯(Susan Collins)周五表示,在寻求降低通胀的过程中,美联储未来还将进一步加息,她并补充称,加息75个基点仍是一个选项。 市场目前认为美联储在12月会议上加息50个基点的可能性为87%。

现货银下跌0.3%,至每盎司20.90美元,本周下跌3.7%。铂金下跌0.4%,至每盎司976.67美元,创下9月中以来最大周线跌幅,钯金下跌3.3%,至每盎司1940.14美元,周线也下跌。

原油

油价周五收低约2%,且周线连续第二周下跌,因担忧需求下降和美国利率进一步上升。本周,两大指标均下跌,

布伦特原油下跌约9%,美国原油下跌约10%。美元走强,给油价造成压力。两大指标合约的市场结构发生变化,反映出对供应的担忧有所缓解。

路孚特Eikon数据显示,美国原油近月合约跨月价差处于正价差状态,为2021年以来首次。这种状况也将有利于那些希望将更多石油储备起来,以备不时之需的人,尤其是在库存仍处于低水平的情况下。

瑞穗银行能源期货主管Bob Yawger表示,“正价差越大,市场就越有可能将这些石油放入仓库,”

布伦特原油市场结构则为逆价差,但近月合约较六个月合约的升水降至每桶3美元,为4月以来最小。

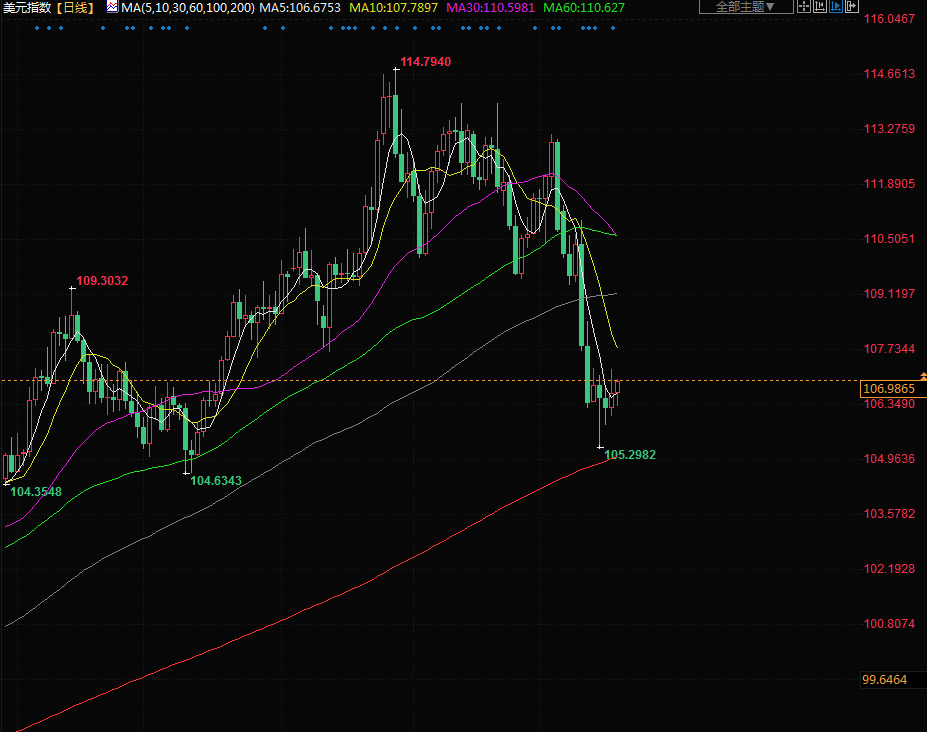

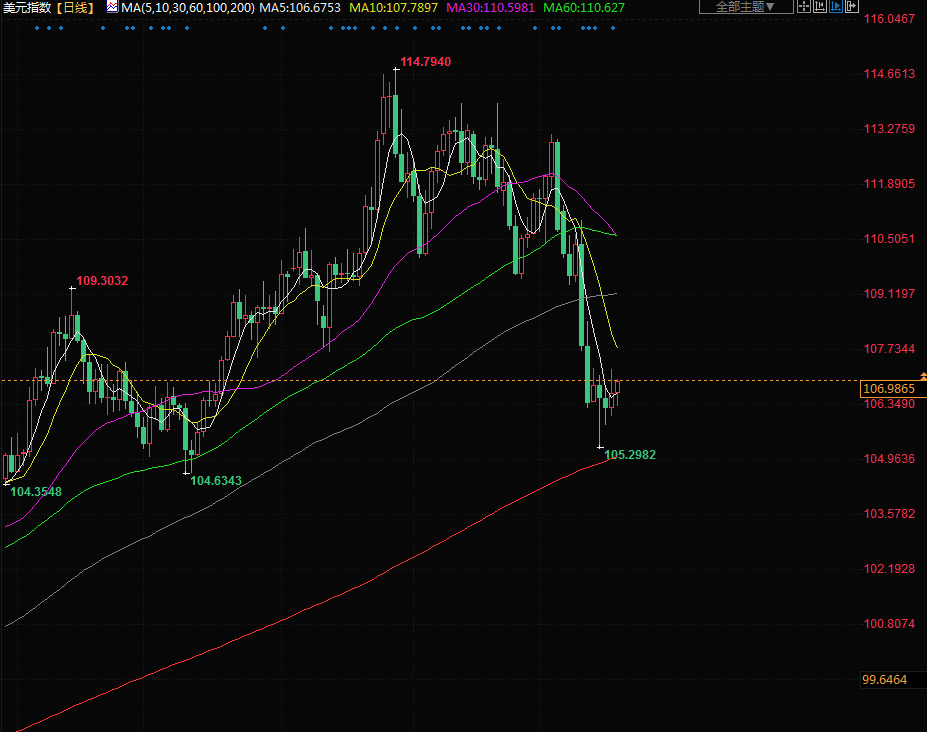

外汇

美元周五小幅上涨,创下一个多月以来的最大单周涨幅,因投资者关注债券收益率上升,并继续对美联储的加息路径进行押注。随着交易展开,美元累积动能,兑欧元和日元走强,但兑英镑小跌,英镑收复了部分失地,周四英国最新预算案公布后走势波动。

周四在美国,投资者对政策制定者的鹰派评论做出反应,圣路易斯联储主席布拉德表示,即使根据对货币政策的“鸽派”分析,美联储也需要继续加息,因到目前为止收紧政策的行动“对观察到的通胀影响有限”。

欧元兑美元下跌0.34%,报1.0329美元,早些时候最多上涨0.29%。

英镑兑美元缩减涨幅,尾盘上涨0.22%,早些时候曾上涨多达0.70%。本周早些时候,在通胀数据显示美国物价压力有所缓解后,欧元和

英镑兑美元都曾创下数月高点。

FXStreet高级分析师Joseph Trevisani指出,布拉德等美联储官员的鹰派言论“有助于打消美联储接近暂停”对抗通胀行动的臆想,并为美元和美国公债收益率(殖利率)走高奠定了基础。

Trevisani说:“美国国债收益率连续两天回升,推动美元小幅上涨,上周受通胀数据驱动美元遭大量抛售。”一些分析师还表示,在美元今年迄今强势上涨之后,投资者可能正在为年终做准备。

法国兴业银行宏观策略师Kit Juckes写道,“很可能是在年底前减少头寸的过程已经正式开始。2022年是一场有利于美元的近乎完美风暴,美元因更强劲的增长、更高的利率、贸易条件和地缘政治担忧而上涨。流动性条件正在恶化,投资者正在削减头寸。”

在国际政治方面,波兰的一次爆炸在本周早些时候引发了市场波动,但乌克兰总理什梅加尔周五表示,俄罗斯的导弹袭击已经使乌克兰几乎一半的能源系统瘫痪,东部和南部地区激战正酣。

一位高级外交官周五表示,俄罗斯对与美国进行更多高级别会谈持开放态度,但克里姆林宫认为,总统普京与美国总统拜登举行峰会的想法暂时“不可能”。

美元兑日元上涨0.8%,报140.32。

美元指数上涨0.19%,报106.90,早些时候一度下跌0.33%。该指数本周至今上涨了约0.58%,为10月初以来的最大涨幅,部分收复了上周4%的跌幅,当时美国通胀数据引发该指数录得2020年3月以来最大周跌幅。

国债收益率连续第二天上涨,10年期国债收益率尾盘报3.825%,此前曾升至3.827%。本周稍早,强于预期的美国零售销售数据也削弱了对放缓加息的猜测。澳元下跌0.21%,报0.6672美元,低于本周早些时候达到的两个月高点。

与此同时,纽元上涨0.28%,并有望连续第五周上涨,新西兰联储下周将召开会议,可能会加息多达75个基点。

标题:11月21日财经早餐:对美联储加息路径进行押注提振美元,聚焦美联储会议纪要

地址:gtmd.cn/article/919.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02