周三(11月23日)亚市盘初,

美元指数窄幅震荡于107.10附近;隔夜

美元指数下跌0.6%,收报107.16,回吐了周一的大部分涨幅,主要是市场暂时摆脱了对亚洲疫情的担忧,股市、大宗商品和风险较高的货币普遍上涨。

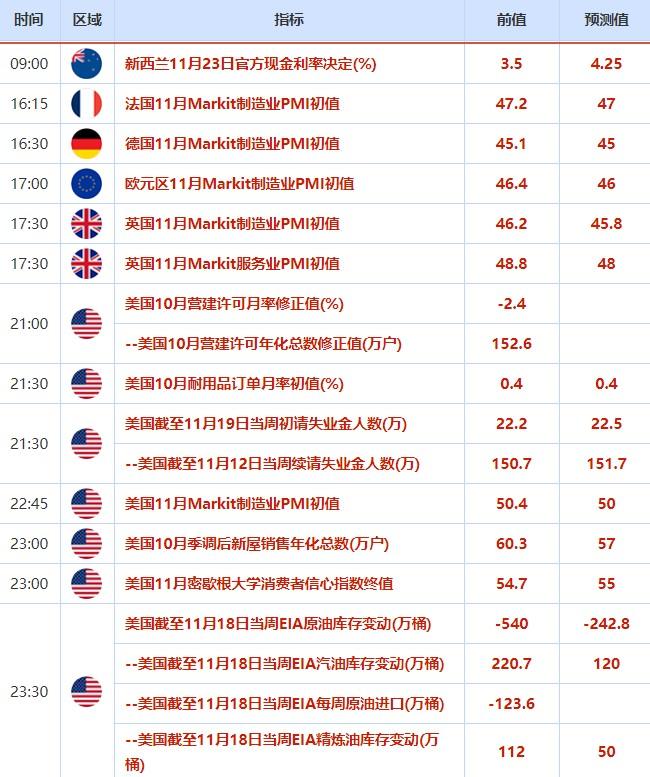

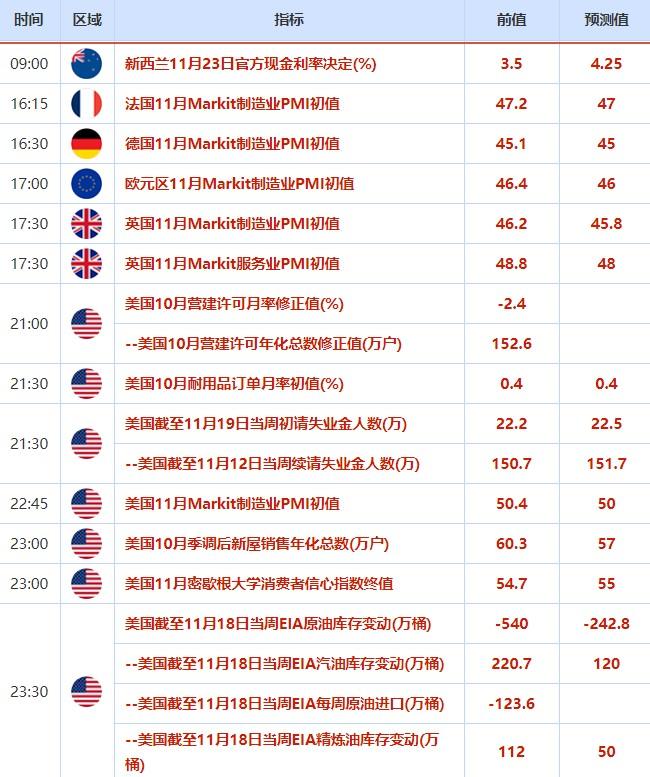

本交易日经济数据和风险事件较多,重点关注新西兰联储利率决议和美联储会议纪要,市场预计新西兰联储将加息75个基点。数据方面,关注欧美国家11月PMI数据、美国10月耐用品订单月率初值和初请失业金人数变动。市场对欧元区PMI数据的预期不佳,偏向利多美元。

美国初请失业金人数变动一般是每周四公布,但本周四恰逢美国感恩节假期,因此提前公布。本周后两个交易日预计行情波动会受到较大限制,投资者需要注意提前调整仓位。

周二风险偏好复苏扶助

澳元兑美元上涨0.6%,收报0.6648;

纽元兑美元上涨0.9%,收报0.6152,交易员们为新西兰联储本周进行有史以来最大幅度的一次加息作准备。

欧元兑美元周二上涨0.62%,收报1.0302,结束了之前的连续三天下跌。

Convera高级市场分析师Joe Manimbo说:“风险偏好试探性恢复已经足以阻止美元连续数日的反弹。”

“美联储会议记录将在明天公布,今日大部分时候,在美国假期之前,区间交易占主导地位,”Manimbo说,他指的是周四的感恩节假期。

今年以来,在美联储与通胀作斗争的过程中,受美联储超大规模加息的提振,美元兑所有主要货币走强。但最近的美国消费者价格数据低于预期,这激发了投资者对美联储可能会放缓加息步伐的希望。

克利夫兰联储主席梅斯特周二重申,降低通胀对美联储来说仍然至关重要。

投资者将仔细分析周三公布的美联储11月会议记录,以寻找有关利率前景的任何线索。

Convera的Manimbo说:“美联储的鹰派前景支撑了美元,但对收紧步伐放缓的预期限制了美元的涨幅。”

英镑兑美元周二上涨0.52%,收报1.1882,此前数据显示,英国政府10月借款少于预期,尽管由于能源补贴措施和经济放缓,预算赤字在未来几个月可能会膨胀。

周三重要经济数据和事件

机构观点

高盛:预计美国10年期国债收益率到2024年将涨至4%或更高鉴于美联储实施的紧缩措施,高盛预测至少到2024年年底,10年期美债收益率都将会不低于4%的水平。高盛首席利率策略师Praveen Korapaty表示,其预测是基于美国经济不衰退的前提,而且认为通胀率会持续高于美联储的目标,在这种情况下,美联储不太可能如市场预期般放松货币政策。今年共有23天出现10年期美债收益率达到或高于4%的情况,且都是在9月末以后。在此之前,该收益率自2010年初以来就没有达到过这个水平。利率互换交易员押注利率将在明年6月前后于略超过5%的水平见顶,到2023年末,将降至约4.6%。

PGIM固收公司:美国国债收益率倒挂幅度可能达三位数PGIM固收公司表示,存在充足的空间使美国国债收益率曲线倒挂进一步加深。2年期国债收益率较10年期国债收益率高出多达76个基点,为40年来最大程度的倒挂。该公司联席首席投资官Greg Peters表示,在最终回落之前,该倒挂幅度或达三位数。“本次倒挂的独特之处在于其持续时间之长。此外,该曲线倒挂程度将进一步加深,”Peters表示。“债券市场从一开始就表明美联储在这种情况下将过度收紧,经济将陷入衰退。”他补充道,只有当市场相信美联储会转向降息,或者经济能够相对从容承受利率上升带来的压力且通胀开始缓解时,该倒挂趋势才有望扭转。

法兴银行:英镑成为最不受欢迎的货币,这可能为买入英镑提供机会法兴银行首席全球外汇策略师Kit Juckes表示,英镑是最不受欢迎的货币,每个人都讨厌英镑,这可能为买入英镑提供机会,尤其是考虑到市场已经消化了很多坏消息。Juckes表示,如果

英镑兑美元跌至1.30,而不是跌至平价,他不会感到很惊讶。看空英镑的人总是多于看多英镑的人,而如果有人看好英镑,就有更多赚钱的机会。

瑞士信贷:2023年英国经济预计将萎缩1.3%瑞士信贷表示,英国经济已在第三季度进入衰退,预计该国经济在2023年的大部分时间里将继续萎缩,GDP从峰值到谷底将下降2.0%。经济萎缩的原因是消费者和企业的实际收入受到挤压、外部需求走弱以及英国央行收紧货币政策。由于高通胀和高利率可能会继续挤压消费者的实际收入,预计2023年英国GDP增速将从2022年的4.3%变为-1.3%。英国政府的财政刺激措施,特别是冻结能源账单,意味着经济衰退程度将比没有干预更轻微。

澳新银行:新西兰联储利率将在5%见顶,但仍有上行风险澳新银行表示,预计新西兰联储明天将上调官方现金利率(OCR)75个基点至4.25%。如果出现意外,加息50个基点的可能性比加息100个基点的可能性更大。然后新西兰联储将在明年2月再加息75个基点,使OCR达到5%的峰值。如果通胀的降温速度快于预期,那么新西兰联储很可能会在那时放慢加息步伐。但无论如何,考虑到目前根深蒂固的工资-物价螺旋上涨,5%的OCR峰值仍有上行风险。

瑞士信贷:英国央行需要进一步加息以抑制通胀瑞士信贷表示,由于通胀持续高企和劳动力市场吃紧,英国央行可能在2023年年中之前将利率从目前的3.0%上调至4.5%。要想完全恢复英国的信誉度可能需要英国央行持续收紧货币政策,以控制通胀。如果不能将利率提高到4.5%,通胀可能会持续更长时间,英镑会进一步走软,英国资产的风险溢价会上升,最终导致利率峰值上升,这将加剧经济衰退的严重程度。另外,尽管经济出现衰退,但英国央行2023年不太可能降息,因为通胀应该仍保持在2%的目标之上。

法兴银行:美元上涨动能已耗尽法兴银行首席全球外汇策略师Kit Juckes在一次圆桌会议上对《华尔街日报》说,美元从美国经济增长前景稳健和美联储进一步加息的前景中受益的空间有限,因为美元今年已经持续上涨了很长一段时间。现在已经接近美元大涨的终点了,它差不多耗尽上涨的动力了。如果美国经济"表现突出",且美联储所需加息的幅度超过市场目前预期,美元可能会升值,但即便如此,考虑到目前的涨幅,美元蔚来的涨幅也将相当微弱。

盛宝银行:警惕感恩节假期的外汇波动 美元仍有继续下跌的空间盛宝银行外汇策略师John Hardy在一份报告中表示,如果认为本周的美国感恩节假期不会给外汇市场带来太大波动或给美元带来方向性的走势,那就错了。2020年感恩节时期,弱势美元继续刷新广义周期低点,而去年感恩节那一周,美元出现了突破阻力的强劲上涨。今年美元的走向就没那么明显了,因为最近美元大幅升值之后出现抛售,而抛售是由美国疲弱的通胀数据引发的。不过,John Hardy表示,美元仍有继续下跌的空间。

汇丰银行:随着欧元区经常账显示再平衡的早期迹象,欧元可能复苏汇丰银行外汇分析师Dominic Bunning在一份报告中表示,周二公布的最新欧元区经常账数据显示出一些再平衡的早期迹象,这应该会对欧元构成支撑。9月份经调整后的经常账赤字从8月份的269亿欧元降至81亿欧元,为3月份以来的最小赤字,这可能表明疲弱的国内需求和此前的欧元贬值正开始推动外部账户的再平衡。尽管我们不能对单个数据进行过度解读,但外部失衡企稳的早期迹象,以及近期数据相对于极度悲观预期的改善,都表明欧元的疲弱已成为过去。

标题:外汇交易提醒:风险偏好回升助力非美货币反弹,关注新西兰联储决议和FED会议纪要

地址:gtmd.cn/article/942.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02