汇通财经APP讯——原油周五深夜大跌3%,创出一个半月来的最大单日跌幅,油市迅速降温。面对这样的走势多头看了沉默(失落?),空头看了流泪(喜悦?),7月原油市场与6月形成了明显的反差。事实上原油并不是唯一大跌的品种,表现一直强势的贵金属黄金白银本周同样开始大跌,而铜更是以创2022年以来最差单周表现带领金属板块全线下行,美国股市同样大跌,标普纳指创下三个月最大周跌幅,这样的表现显示金融市场出现了系统性的风险。宏观层面美国总统大选方面本周随着压力增加拜登退选概率越来越大,而特朗普当选似乎要“板上钉钉”,而周五微软一系列技术故障席卷全球,影响了交易、出行和支持服务,进一步放大了市场不安情绪,在这样的背景下油价最终选择破位下行,打破了持续了一周多的多空拉锯的相持局面。

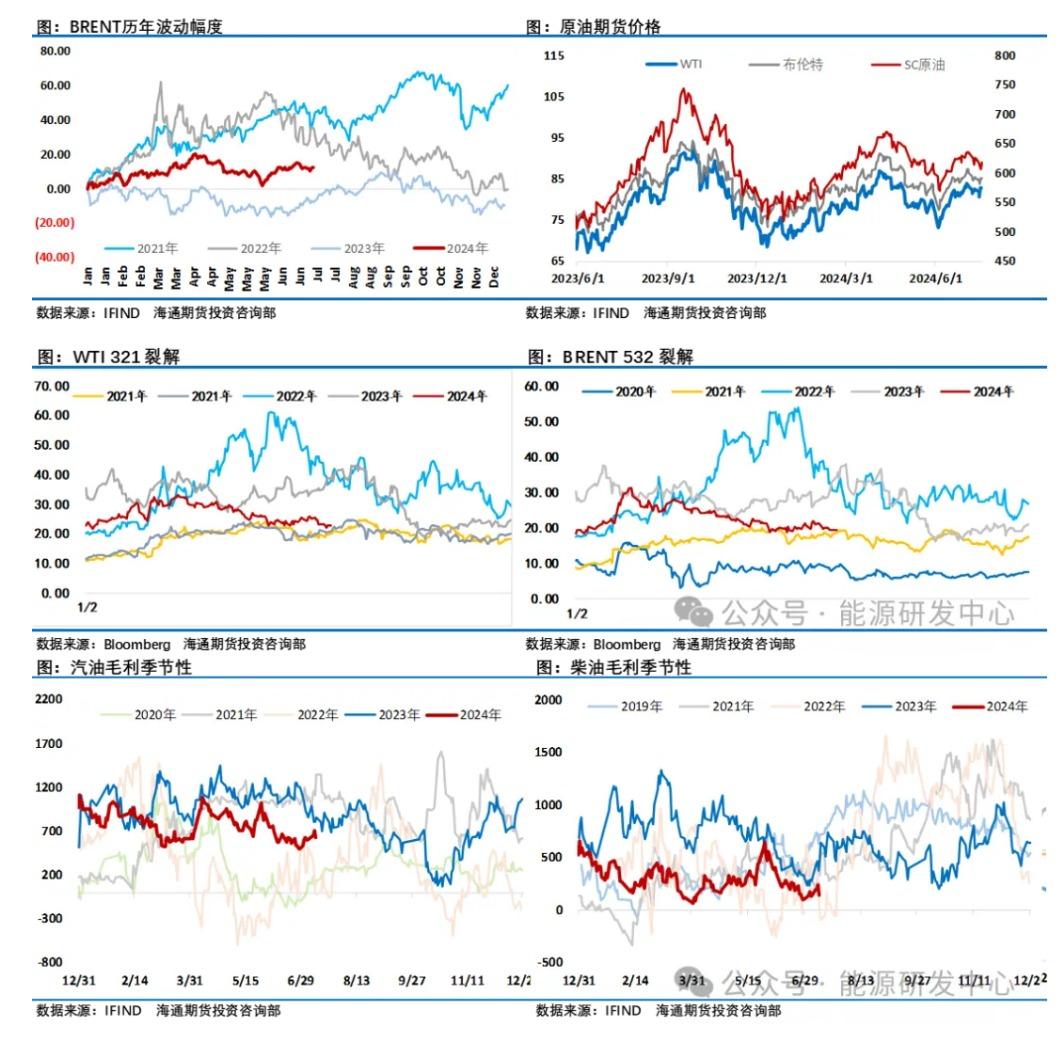

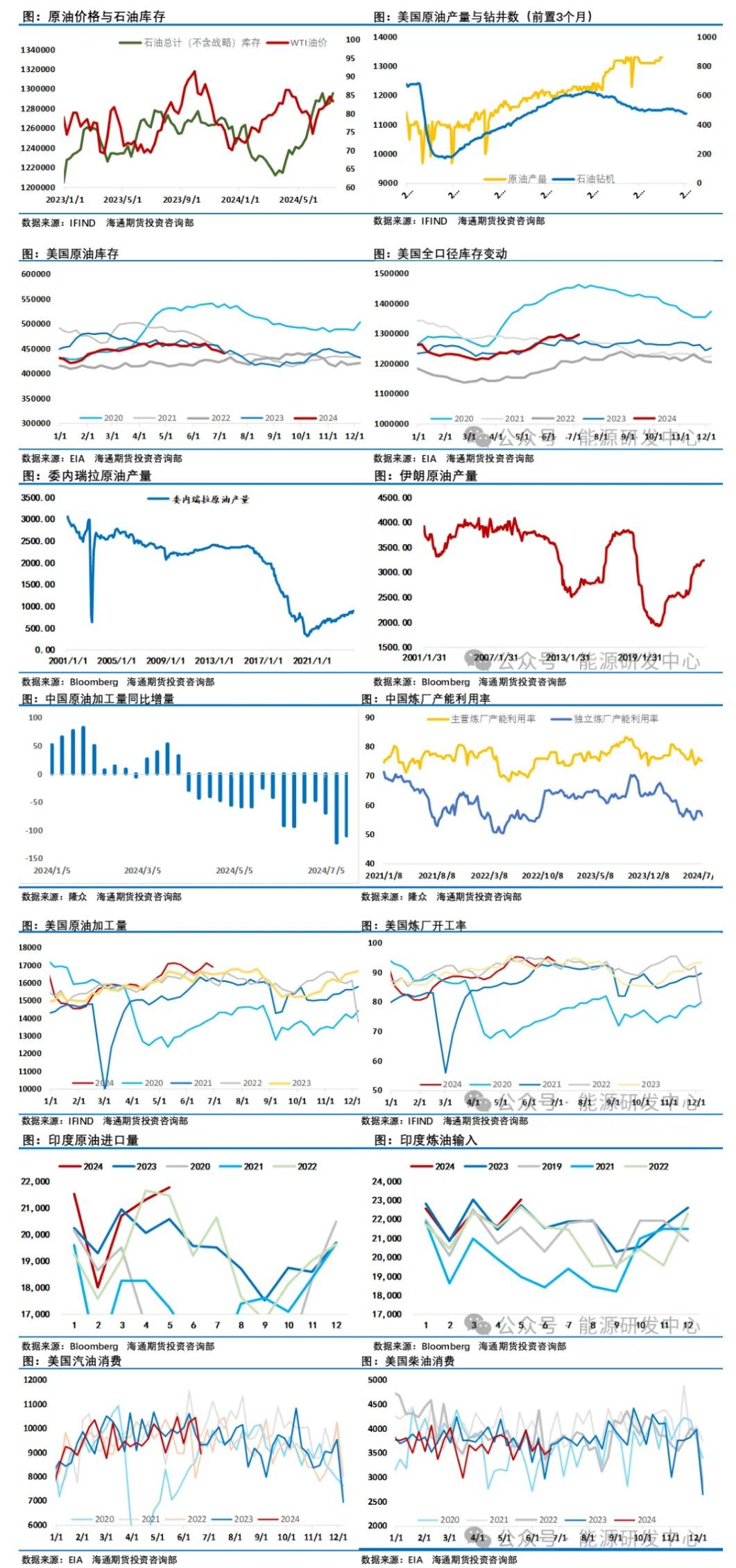

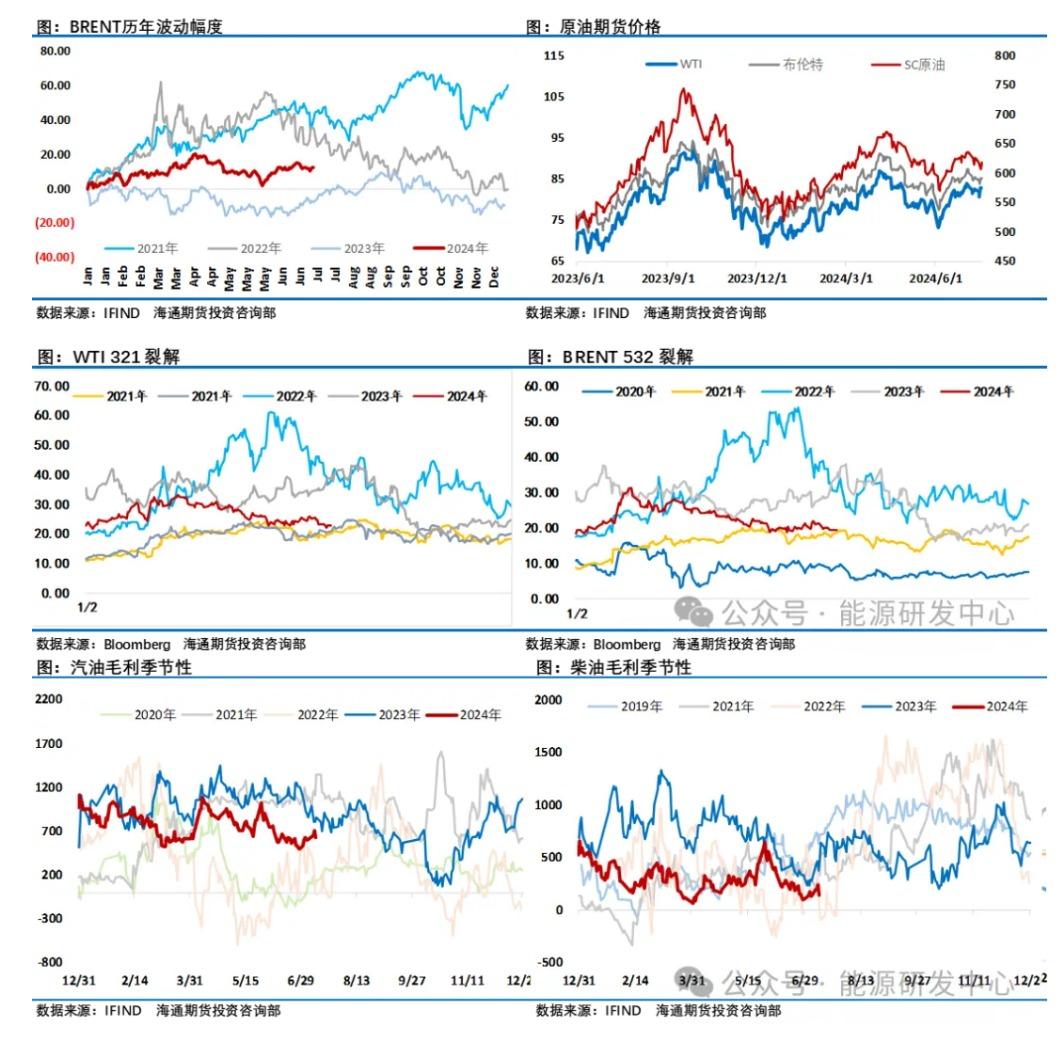

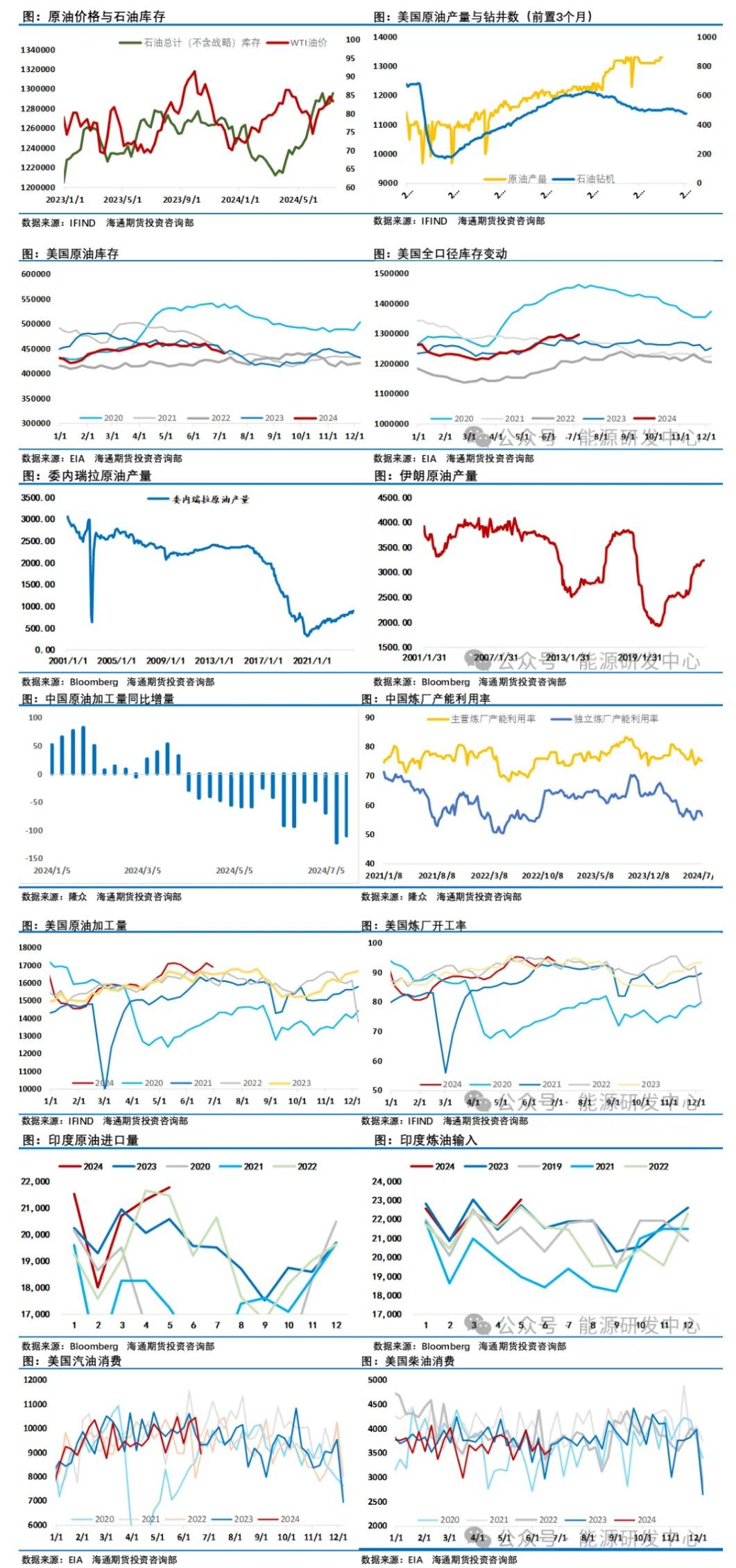

除了宏观层面引发的担忧推动大类资产普遍回落,原油市场自身供需层面传递的信息,导致投资者下调后市预期,也是油价走弱的重要因素。6月欧佩克+部长级会议决定将自愿减产延长到三季度末结束,再叠加三季度传统旺季需求较上半年好转背景下,适时出现的地缘风险及飓风等题材提升了投资者预期,油价在6月份走出了一轮超过10美元的反弹,但随着哈以停火谈判的推进及飓风影响有限过后,市场看涨热情消退,而随着时间推移最近半个月需求端的表现传递的信号也让投资者从乐观预期转为谨慎,2024年的三季度传统旺季消费出现超预期表现的可能性在下降。尤其是中国市场4月份之后越来越多的数据显示国内成品油消费远低于市场预期,近期也开始从影响国内油品市场逐步反馈到了全球油市。中国市场需求下滑持续施压市场,SC原油对此做出了非常清晰的反映,本周SC原油近端月差开始出现贴水结构,在消费旺季出现这样的表现是非常不正常的信号。另外其与WTI、

布伦特原油的跨区价差持续回落均显示出全球第一大原油进口国今年需求的糟糕表现,这一点也正在不断被油市计价。不过在供应端仍有减持努力下,原油市场三季度供需平衡仍相对健康,欧

美原油强月差结构也显示出没有明显过剩压力,从这个层面来讲对油价仍有托举作用。接下来供应端的努力与需求端的压力之间的博弈将影响投资者的预期,在8月底之前预计油价仍会有反复出现。

需求表现不断压低市场预期

从全球前三大原油消费国数据来看,今年原油需求表现低于预期正在成为现实。美国EIA数据显示截至7月中旬美国今年原油加工量较去年同期增长了31万桶/日,但在美国国内成品油消费方面,汽柴煤消费量均略低于去年同期,国内消费几乎没有增量,美国主要通过增加了成品油出口来消化其成品油产量;中国市场海关总署网站7月12日发布的数据显示,1至6月累计原油进口量为2,006.5万吨,同比减少2.3%。上半年规上工业原油加工量36009万吨,同比下降0.4%。而从隆众周度高频数据来看4月之后中国原油加工量较去年同期下滑明显,从了解到的情况来看中国民营炼厂提升开工率维持在低位,强势反弹难度很大,今年三季度很难有去年同期的强劲表现,中国原油消费今年增长乏力已经成为基本确定的事件。另外印度今年表现也缺乏亮点,被视为未来20年全球原油消费潜力最大的第三大原油消费国印度今年1-5月原油进口量较去年同期增加约8万桶/日,但是炼油量较去年同期有小幅下滑,其需求表现也同样没有很强劲表现。

本周市场传出消息称欧佩克8月会议是例行会议,不会改变从第四季度开始增产的计划这一点市场有预期。6月会议上欧佩克+计划从10月开始用一年时间逐步退出220万桶/日的自愿减产,这一消息一度让油价在会议结束后急跌,为了稳定市场沙特站出来发声,强调对于逐步恢复部分自愿减产的计划,欧佩克+保留了暂停、甚至将计划逆转的选项,欧佩克+仍将维持石油市场稳定为首要选择,这稳定了市场情绪并为油价6月的反弹提供了基础。从目前原油市场的演绎来看,9月风欧佩克+需要做出决定是否再延迟退出自愿减产的决定以缓解油市下行压力,如果最终欧佩克+内部对此决定没有达成一致局面,那对油价来说是将是非常糟糕的局面。

随着美国总统大选的进展上特朗普当选概率持续攀升,从特朗普一贯能源政策及其提名的副总统候选人JD Vance的表态来看,其当选总统后美国将增加能源供应,这对油价来说无疑是利空因素。而随着中东哈以停火谈判进展带来地缘风险降温,对原油市场来说压力正在逐步增加。油价在7月之后走弱显示了投资者对于油市预期重新转向谨慎甚至悲观。随着时间推移油价长达二年的大区间波动很可能迎来改变,随着需求端增长乏力,破位下行概率正在不断增加。目前原油市场仍处在飓风季,地缘风险及宏观层面预计仍会带来扰动,从资金持仓变化来看也并未形成统一观点,油价走弱同时预计近期仍会有反复,但投资者重点需要关注油价后市中长期下行风险。

海通期货公司授权由“专注国内期货衍生品交易的专业行情分析资讯网站”:【汇通财经 www.fx678.com 】转发

标题:海通期货7月22日原油周报

地址:gtmd.cn/article/9522.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02