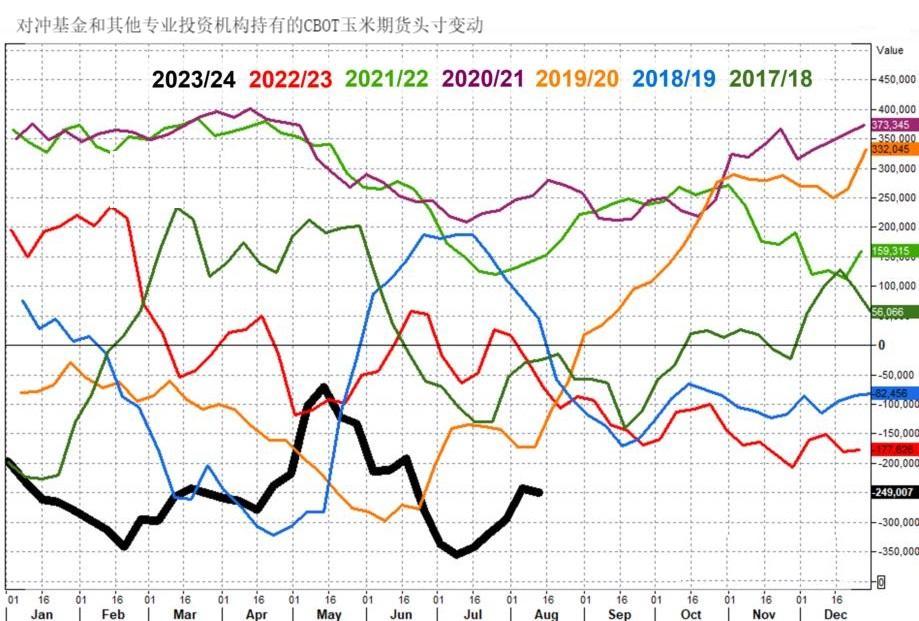

在CBOT市场,大豆、豆粕和豆油的净空头头寸显著增加,反映出市场对美国农业部库存预测的担忧。玉米和小麦市场同样承压,尽管基本面存在积极因素,但整体情绪偏向看跌。投资者需密切关注市场动态,以应对价格波动。

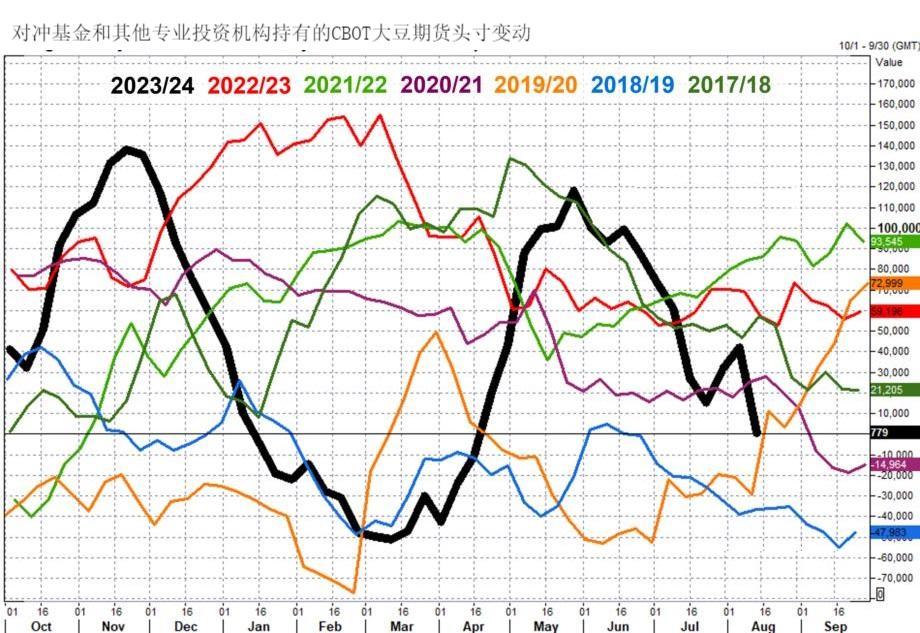

在芝加哥商品交易所(CBOT)的大豆期货市场中,投资者的情绪在近期出现了显著的转变。截至8月13日的一周内,资金管理者将他们的净空头头寸从169,016增加至174,447期货和期权合约,这一变化几乎触及了7月16日创下的历史最高水平185,750份合约。这一调整反映了市场对于美国农业部最新发布的2024-25年度国内大豆期末库存预测的担忧,该预测较7月份增长了29%,达到5.6亿蒲式耳,是有记录以来的第三高。

尽管基本面上出现了一些积极信号,例如大豆种植面积的增加和创纪录的产量,但市场似乎更关注于库存的增长。此外,12月大豆期货在8月13日当周下跌了6.3%,随后三个交易日又下跌了0.6%,价格触及每蒲式耳9.55美元的四年低点。这表明市场对于大豆价格的短期前景持悲观态度。

豆粕市场同样感受到了压力。12月CBOT豆粕期货(SMZ24)在截至8月13日的一周内暴跌了8.4%,资金管理者的净多头头寸从42,009削减至779合约,这是一次创纪录的周度抛售。中国作为最大的豆粕消费国,其大豆和豆粕的积压引发了市场对其饲料行业需求的怀疑,这种情绪已经对全球谷物和油籽价格造成了数月的压力。

豆油市场的情绪同样不容乐观。资金管理者在8月13日之前将净空头头寸扩大了约1,000份合约,达到80,273份期货和期权合约,这是继2018年之后基金在8月中旬对豆油看跌的第二大头寸。12月豆油期货(BOZ24)在那一周下跌了2%以上,在最后三个交易日又下跌了1%,周五跌至每磅37.66美分的合约低点。

标题:CBOT持仓为何大幅转空?大豆和玉米市场的“利好”为何成了“利空”?

地址:gtmd.cn/article/9932.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02